この記事は、青色申告の必要経費に関する情報をまとめています。

特定の勘定科目や仕訳について詳しく調べたり、経費計上の際のポイントを確認することができます。

一つ一つの経費や控除の積み重ねが大きな節税効果に繋がるので、確定申告の際に経費や控除の計上漏れがないかどうかを、この記事で確認していただきたいと思います。

PR

⚠️ 確定申告、まだ終わってない方へ

「何から手をつければいいか分からない…」という方は、タックスナップの「丸投げ仕分け」を使うと、仕訳作業が一気に進みます。

私の場合は、 667件の取引が約2秒 で仕訳されました。

ただし、使用しているスマホや通信状況などにも左右されるため、まずは無料期間で動作確認してから継続利用を判断するのが安心です。

※自動仕訳後は「勘定科目の最終確認」だけは行うのがおすすめです。

※3/16まで、提出以外の機能は無料で試せます。

必要経費について

最初に、必要経費について確認しておきましょう。

必要経費とは、売上を上げるために費やしたお金のことです。

売上を上げるのに必要だったお金にまで税金がかからないようにするために、必要経費の分は売上から差し引いて所得を計算することになります。

この必要経費は、事業内容によって計上できる種類や割合は異なります。

ですから、ご自身の事業内容に関係すると思われる項目について確認して、経費計上漏れがないようにしていただきたいと思います。

所得税青色申告決算書(損益計算書)

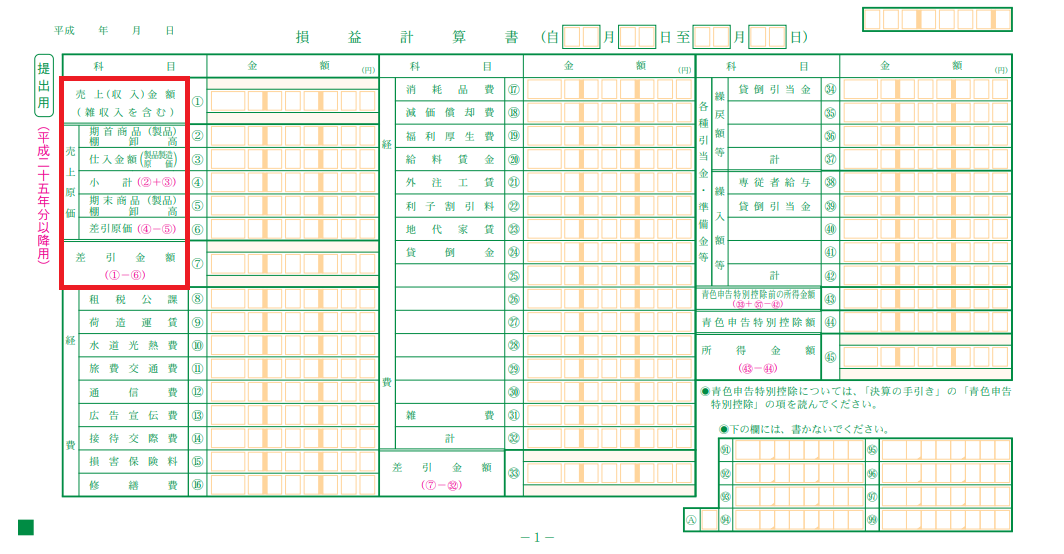

青色申告の必要経費については、所得税青色申告決算書の損益計算書に記入していくことになります。

尚、所得税青色申告決算書は4枚あって、1~3枚目が損益計算書で4枚目が貸借対照表です。

損益計算書のうち、2~3枚目は1枚目の内訳となっています。

所得税青色申告決算書は、一般用、農業所得用、不動産所得用、現金主義用と種類が分けられています。

この記事では、一般用の損益計算書の内容に沿ってご説明していきたいと思います。

必要であれば、下記のリンクからダウンロードできます。

売上と売上原価

売上から売上原価を差し引いた金額が売上総利益(粗利)です。

売上には雑収入も含めた合計金額を記入します。

尚、損益計算書の2枚目に月別の売上と仕入、雑収入の金額を記入します。

| 勘定科目 | 内容 |

|---|---|

| 売上 | 本業の収入。 |

| 雑収入 | 本業以外で金額が小さい収入を処理する勘定科目。 |

| 売上原価 | 当期に販売した商品の仕入金額。 |

経費の勘定科目一覧表

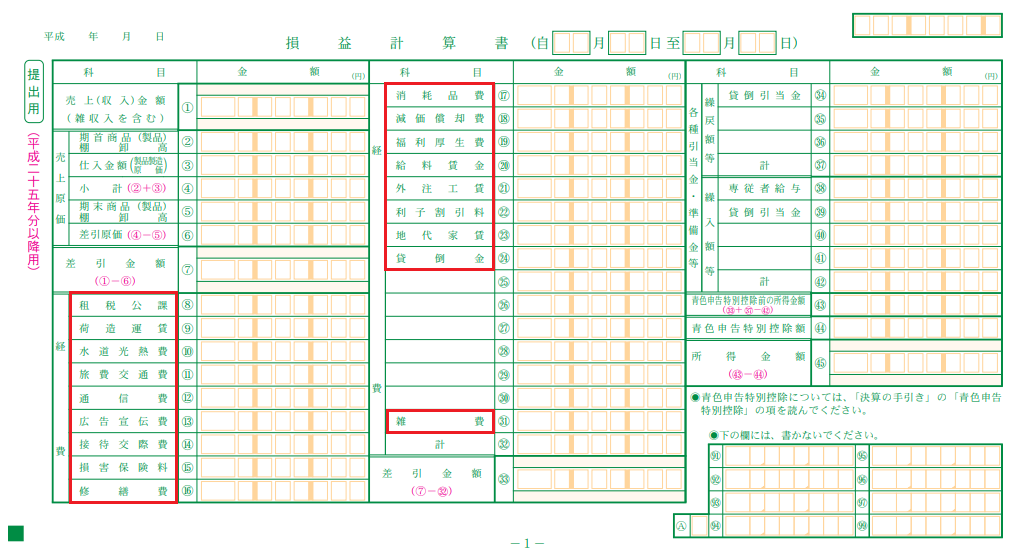

損益計算書の赤枠の部分に、経費の科目が記載されています。

この損益計算書にある項目順に必要経費の勘定科目一覧表を載せていますので、それぞれの勘定科目がどのような費用を処理する際に使用するのかをご確認下さい。

詳しい情報や仕訳に関して知りたい場合は、該当する勘定科目をクリックして詳細をご確認下さい。

| 勘定科目 | 具体例 |

|---|---|

| 租税公課 | 個人事業税・固定資産税・収入印紙・自動車税・登録免許税・車庫証明手数料など |

| 荷造運賃 | 段ボール箱・ガムテープ・梱包材・宅配便・バイク便・航空便など |

| 水道光熱費 | 水道代・電気代・ガス代・灯油代など |

| 旅費交通費 | 電車代・バス代・タクシー代・高速料金代・駐車場代・宿泊費など |

| 通信費 | 電話代・切手代・インターネット代・サーバー使用代・はがき代・携帯代・スマホ代など |

| 広告宣伝費 | チラシ代・パンフレット代・試供品代・新聞(雑誌)の広告掲載料金・看板代・インターネット広告代など |

| 接待交際費 | 食事代・お土産代・お中元・お歳暮・ゴルフ代・親睦旅行代など |

| 損害保険料 | 損害保険料・自賠責保険料・任意保険料・火災保険料など |

| 修繕費 | 車・パソコン・エアコン・事務所・機械・備品などの修理代 |

| 消耗品費 | 机・椅子・電池・コピー用紙・インク・伝票など |

| 減価償却費 | 車・パソコン・バイク・建物など |

| 福利厚生費 | 忘年会・新年会・慰安旅行・健康診断・お茶・コーヒーなど |

| 給料賃金 | 従業員への給料・賞与・残業手当など |

| 外注工賃 | システム・デザイン・記事・原稿など |

| 利子割引料 | 借入金利息・手形割引料など |

| 地代家賃 | 事務所・店舗・駐車場・トランクルームなど |

| 貸倒金 | 貸付金・売掛金・未収金など |

| 雑費 | 引っ越し費用・ごみ処理代など |

損益計算書にない勘定科目

損益計算書にない勘定科目は、確定申告の際に使用できないわけではありません。

損益計算書の経費の項目に空白部分があります。

そこに、ご自身の事業に関連して用いる勘定科目を追加することができます。

私の場合は、車両費や新聞図書費などの項目を追加しています。

損益計算書にない勘定科目で、よく使用されるものをいくつかご紹介しておきたいと思います。

| 勘定科目 | 具体例 |

|---|---|

| 車両費 | ガソリン代・オイル代・車検代(一部)・修理代など |

| 新聞図書費 | 新聞・雑誌・書籍・図書カード・ビジネス情報など |

| 会議費 | 食事代・お茶代・コーヒー代・会議室代・資料代など |

| 支払手数料 | 振込手数料・送金手数料・弁護士相談料・税理士報酬など |

| 教育研修費 | セミナー代・資格取得費用など |

経費計上の注意点について

按分計算

経費計上の際に注意すべき点としては、事業とプライベートの両方で使用しているものについては按分計算する必要があります。

按分計算とは、事業とプライベートの双方で使う割合を計算して事業分のみを必要経費とすることです。

按分計算について確認したい場合は下記の記事をご覧ください。

事業主借と事業主貸

プライベートで使用する分については必要経費として計上することはできませんので、会計処理の際は事業とプライベートの区別をするために「事業主借」や「事業主貸」の勘定科目を使って仕訳をする必要があります。

「事業主借」や「事業主貸」の使い方や仕訳例を確認したい場合は下記の記事をご覧ください。

仮に、クレジットカードや銀行口座などで、プライベートの取引が含まれてしまうと、この「事業主借」や「事業主貸」を使って仕訳を切る必要があります。

「事業主借」や「事業主貸」の処理が多くなってしまうと、会計処理の手間が余計にかかることになります。

会計処理をできるだけ楽にするには、クレジットカードや銀行口座を事業用とプライベート用に分けておくのがポイントです。

経費計上できる金額が少ない場合

ここまで経費計上できるものについて考えてきましたが、事業内容によってはあまり経費計上できるものがないケースもあります。

その場合、特定の業種に限られるのですが、必要経費が65万円まで認められる特例があります。

青色申告でも白色申告でも適用できますので、ご自身の業種が該当するかどうかをご確認下さい。

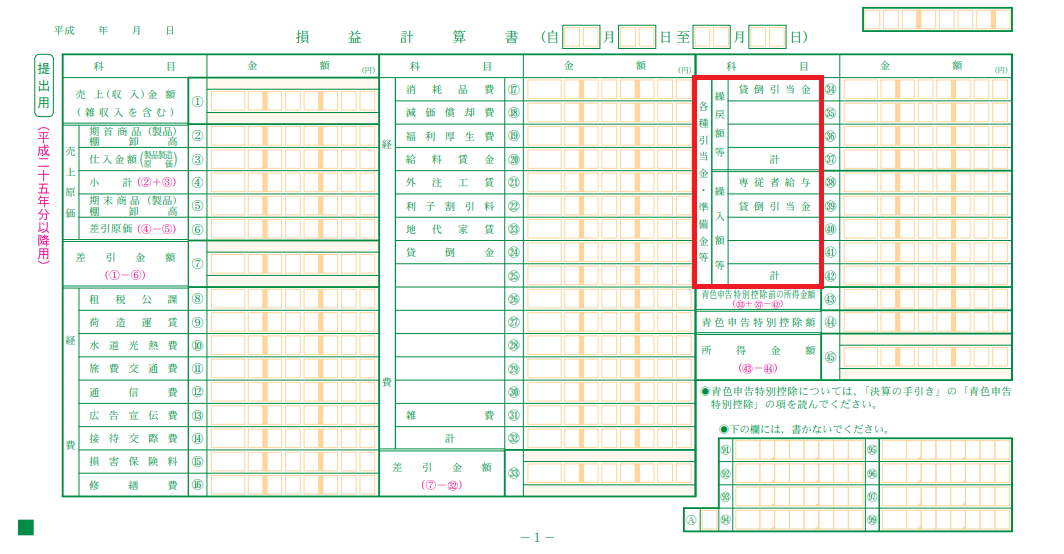

貸倒引当金と専従者給与

貸倒引当金や専従者給与など、各種引当金や準備金等を記入します。

下記のリンクから、貸倒引当金や専従者給与の計算方法や仕訳などを調べることができます。

| 勘定科目 | 内容 |

|---|---|

| 貸倒引当金 | 回収できなくなる恐れのある債権の見積額を処理する勘定科目。 |

| 専従者給与 | 家族などに対して給料を支払う際に使用する勘定科目。 |

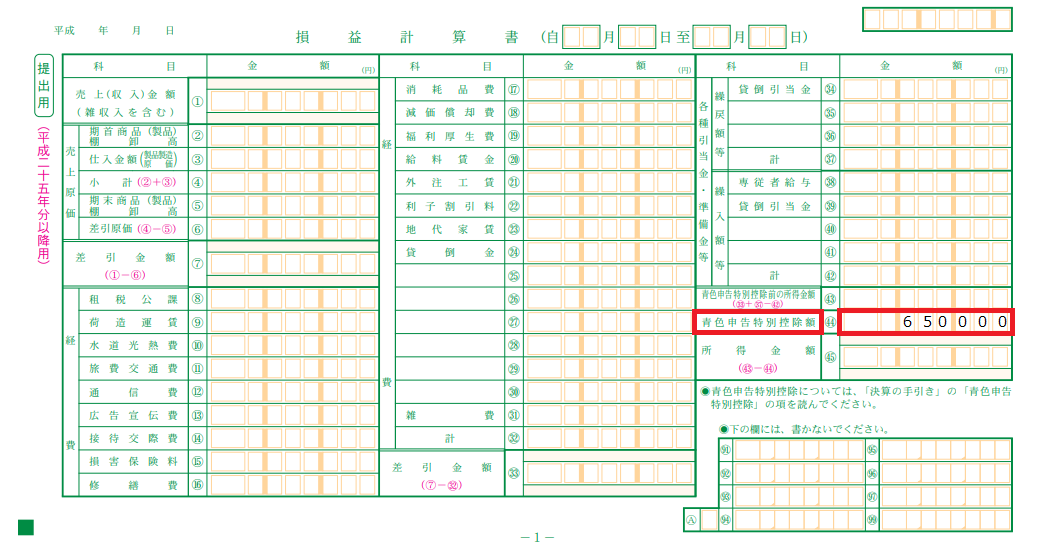

青色申告特別控除(最大65万円)

発生主義に基づいて複式簿記で記帳をし、貸借対照表と損益計算書を作成することで、最大65万円の青色申告特別控除を受けることができます。

経費計上した金額に加えて、さらに最大65万円の控除も受けられるので、所得金額にもよりますが税金がかなり安くなります。

※2020年以降、青色申告特別控除は55万円に減額されましたが、e-Taxによる申告をすれば65万の控除額を維持することは可能です。

クラウド会計ソフトで効率化

クラウド会計ソフトを使えば複式簿記の知識がほぼ不要で、最大65万円の青色申告特別控除を受けることが可能です。

個人事業主が利用しているクラウド会計ソフトは、ほぼ弥生・freee・マネーフォワードの3社で占められており、そのシェア率はMM総研の調査によると94.8%となっています。

参考:MM総研

2020年以降は、最大65万円の青色申告特別控除を受けたい場合、電子申告(e-Tax)による手続きが必要ですが、クラウド会計ソフトは電子申告にも対応しているため、確定申告の準備も楽になります。

会計ソフトは必要経費にできますし、3社のサービスであれば無料でお試しができるので、使い勝手を試してみるのはいかがでしょうか?

🔧 当サイト独自の無料診断ツール(個人情報の登録不要)

- 一般家庭の平均と比較して「高い支出」を1分でチェック。勘定科目も表示!(個人事業主・フリーランス向け)

-

🧾 会計ソフト診断あなたの業種・規模に合う会計ソフトを最短で判定