この記事では、雑収入の勘定科目についてご説明しています。

雑収入の勘定科目を使う際の注意点や仕訳例、決算書や確定申告書の書き方を確認することができます。

| 【PR】おすすめの会計ソフト | 詳細 |

| やよいの白色申告オンライン |

個人事業主向けクラウド白色申告ソフト。インボイス制度や電子帳簿保存法にも対応。全ての機能がずっと無料で使えます。 |

| やよいの青色申告オンライン |

個人事業主向けクラウド青色申告ソフト。インボイス制度や電子帳簿保存法にも対応。全ての機能が1年間無料で使えます。 |

| 弥生会計オンライン |

法人向けクラウド会計ソフト。インボイス制度や電子帳簿保存法にも対応。全ての機能が1年間無料で使えます。 |

| タックスナップ | 記帳作業がスワイプで簡単、確定申告もスマホで完結、アプリストア4.6高評価の会計アプリ。2025年3月17日まで、「安心プラン」が1万円割引キャンペーン中です。2週間無料お試しができます。 |

雑収入とは

雑収入は本業以外の収入で、重要性の低い少額の収入を処理する勘定科目です。

雑収入として処理するものの一例は以下の通りです。

- 地代収入や賃貸収入

- アフィリエイトやアドセンス

- 補助金や助成金

- 保険金の受取

- 現金超過

- 還付加算金

- 作業くず

一例の通り、雑収入として処理するものは多岐にわたっていますが、上記の収入が必ず雑収入の勘定科目で処理するというわけではありません。

雑収入は、少額であり継続的な収入でないものを処理する勘定科目となります。

ですから、例えば地代収入や賃貸収入、アフィリエイトやアドセンスの収入なども少額ではなく継続的な収入となっていて、本業として行っているような場合は売上として計上することになります。

雑収入の仕訳例

●ブログの広告収入5,500円が振り込まれた。

| 借方 | 金額 | 貸方 | 金額 | 摘要 |

|---|---|---|---|---|

| 普通預金 | 5,500 | 雑収入 | 5,500 | 広告収入 |

先程ご説明したように、ブログ収入でも売上になるケースがあります。

また、事業主借の勘定科目で仕訳するケースもあります。この点は後ほどご説明致します。

●従業員が事故に会い保険金12万円が振り込まれた。

| 借方 | 金額 | 貸方 | 金額 | 摘要 |

|---|---|---|---|---|

| 普通預金 | 120,000 | 雑収入 | 120,000 | 損害保険金 |

ちなみに、従業員ではなく事業主が事故に会い保険金が支払われた場合は事業主借の勘定科目で処理します。

●所得税の還付加算金7,000円が振り込まれた。

| 借方 | 金額 | 貸方 | 金額 | 摘要 |

|---|---|---|---|---|

| 普通預金 | 7,000 | 事業主借 | 7,000 | 還付加算金 |

雑収入で処理するのは法人の場合です。個人事業主は雑所得として課税されることになるので還付加算金を受けたときは事業主借で処理します。

雑収入の注意点

雑収入は、さまざま内容の収入を処理できる勘定科目ですが、極端に雑収入の金額が大きくなってしまうと、事業主がどのようにして収入を得ているかが解りにくくなってしまいます。

ですから、極端に金額が大きくなるようであれば、独立した勘定科目を複数設定しても良いかもしれません。

また、これは簿記の試験などにもよく出される内容なのですが、帳簿の数字と実際の現金残高との数字が合わない場合、現金過不足の勘定科目で処理をして決算までにその原因が分からなければ、雑損失か雑収入で処理することになります。

雑収入が上がっていても、その原因が会計処理の不手際であるならばその収益は素直に喜べませんし、その金額が大きくなると税務署から指摘をされる場合もあるので注意が必要です。

決算書や確定申告書の書き方

雑収入と雑所得の違いを確認しておけば、決算書や確定申告書の書き方で混乱せずにすみます。

結論からいいますと、所得区分が違います。

- 雑収入(事業所得)

- 雑所得

上記の通りですが、さらに詳しく見ていきたいと思います。

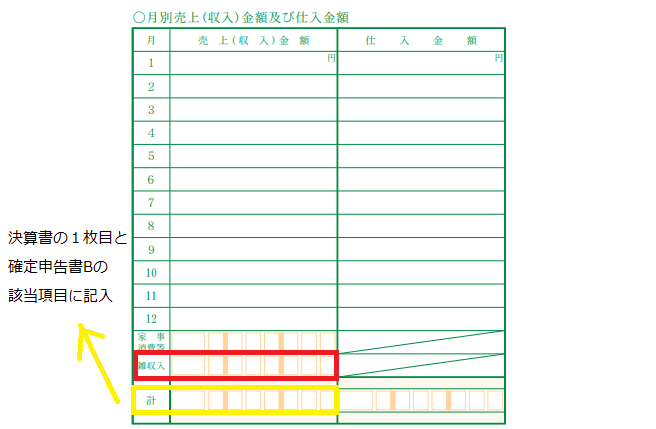

決算書2枚目

決算書に出てくる雑収入は、事業所得に含まれます。

赤枠に当てはまるのは、事業に関連のある収入です。

例えば、製品の製造過程で生じた作業くずや、事業に関係のあるサイトで得た広告収入などです。

このような収入については、雑収入の勘定科目で仕訳して合計金額を赤枠の部分に記入することになります。

このように、事業に関連した収入は事業所得に含まれます。

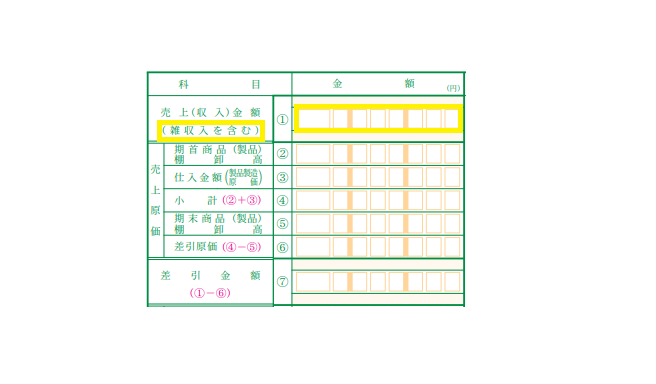

そして合計金額を、決算書1枚目や確定申告書Bの第一表の黄色の枠で囲っている部分に記入します。

決算書1枚目

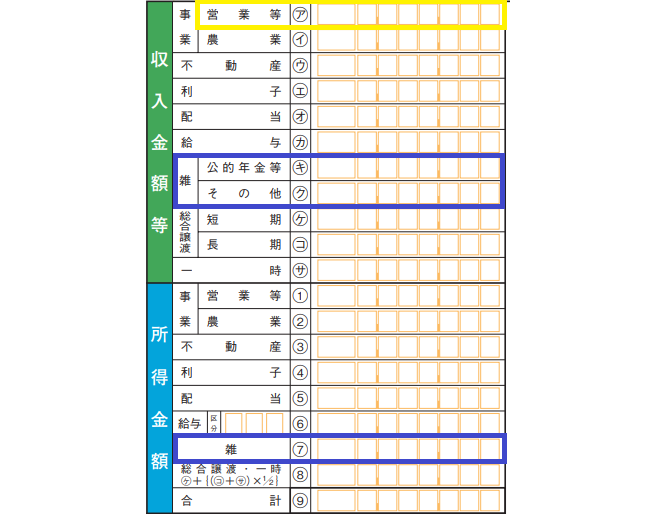

確定申告書B第一表

ここでお気づきかも知れないですが、確定申告書には他にも青枠で囲っているように、雑収入・雑所得を記入する部分があります。

この部分については、決算書の雑収入は関係ありません。

決算書の雑収入は事業所得に含まれていていますが、青枠に記入する収入は事業とは関係のない収入です。

所得区分は雑所得になります。

例えば、事業とは無関係の広告収入や、仮想通貨の取引で得た利益などが当てはまります。

このようなケースでは、雑収入ではなく事業主借の勘定科目で仕訳する必要があります。

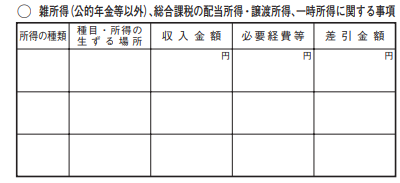

確定申告の際には、確定申告書Bの第二表にある下記の部分に必要事項を記入して、収入金額と所得金額を第一表の青枠の部分に記入します。

確定申告書B第二表

会計ソフトや会計アプリで効率化

会計処理や確定申告の準備の手間を削減するのに役立つのが、会計ソフトや会計アプリです。

銀行口座やクレジットカードのデータを自動で取り込んでくれるので、手書きやエクセルよりも会計処理にかける時間を大幅に削減できます。

2020年以降は、最大65万円の青色申告特別控除を受けたい場合、電子申告による手続きが必要ですが、以下の会計ソフトや会計アプリは電子申告にも対応しているため、確定申告の準備も楽になります。

会計ソフトは必要経費にできますし、無料でお試しができるので、使い勝手を試してみるのはいかがでしょうか?