個人事業主として活動する中で、ダブルワークを考えたことはありませんか。

収入の安定化を図る一方で、社会保険の負担がどう変わるのか、多くの方が疑問に思う点です。

現在の国民健康保険料が高いと感じ、将来の年金にも不安を抱えている方もいるかもしれません。

この記事では、そうした悩みを抱える個人事業主の方々に向けて、ダブルワークと社会保険に関する知識を網羅的に解説します。

本記事のポイント

- パート先で社会保険に加入するための具体的な条件

- 社会保険料が現在より安くなるかどうかの比較

- 扶養内で働く場合の注意点や税金に関する知識

- ダブルワークのメリット・デメリットと手続きの方法

PR

⚠️ 確定申告、まだ終わってない方へ

「何から手をつければいいか分からない…」という方は、安心プランの「丸投げ仕分け」を使うと、仕訳の着手ハードルが下がります。ただし、最終的な経費・プライベート判断は自分で確認が必要なので、まずは無料期間で動作確認してから判断するのが安心です。

3/16まで提出以外の機能は無料で試せます。

この記事のポイントを図解で解説

まずは、この記事の最も重要なポイントを図解にまとめました。

「パートを始めたら社会保険料はどう変わるのか?」「どんな条件を満たせば加入できるのか?」といった要点を、視覚的に素早く理解できます。

いかがでしたでしょうか。

「自分の場合は具体的にいくら安くなるんだろう?」「メリット・デメリットをもっと詳しく知りたい」と感じた方は、ぜひこの先の本文を読み進めてください。

具体的なシミュレーションや、知っておくべき注意点を詳しく解説していきます。

個人事業主のダブルワークと社会保険加入の基礎知識

個人事業主が事業とは別にパートやアルバイトで働く場合、特定の条件下で勤務先の社会保険に加入できる可能性があります。

これは、現在の国民健康保険や国民年金の負担を軽減し、将来の保障を手厚くする選択肢となり得ます。

ここでは、その基本的な仕組みと、多くの方が抱く疑問について詳しく見ていきましょう。

パートやアルバイトをしながら社会保険に加入する条件

パートやアルバイトとして働きながら、個人事業主が勤務先の社会保険に加入するためには、以下の要件をすべて満たす必要があります。

- 勤務先の従業員数が51名以上であること(※1)

- 1週間の所定労働時間が20時間以上であること

- 賃金月額が8万8,000円以上であること

- 雇用期間が2か月を超えて見込まれること

- 学生でないこと

(※1)制度上は「厚生年金保険の被保険者数」を指します。

(出典:パート・アルバイトのみなさま | 社会保険適用拡大 特設サイト – 厚生労働省)

特に、勤務先の従業員規模は重要な基準です。社会保険の適用対象となる企業規模は段階的に拡大されており、2024年10月からは「従業員数51名以上」の企業が対象となりました。

加入するのは義務ですか?

勤務先で社会保険の加入条件を満たした場合、その事業所で社会保険に加入することは法律上の義務となります。

これは、事業主や労働者個人の意思で任意に加入・非加入を選択できるものではありません。

個人事業主としての活動があるからといって、この義務が免除されることはありません。

しかし、これを単なる義務と捉えるのではなく、後述するように保険料の負担軽減や将来の年金増額といったメリットを享受する機会と考えることもできます。

ダブルワーク時の社会保険はどうなりますか?

個人事業主がダブルワークをしてパート先の社会保険に加入すると、保険の体系が切り替わります。

国民健康保険 → 勤務先の「健康保険」へ

勤務先の健康保険に加入すると、それまで住んでいた市区町村の国民健康保険は脱退の手続きが必要です。

この手続きは自動的には行われないため、ご自身で市区町村の窓口へ届け出るのを忘れないようにしましょう。

国民年金 → 勤務先の「厚生年金保険」へ

年金も同様に、個人事業主が加入する「国民年金(第1号被保険者)」から、会社員などが加入する「厚生年金保険(第2号被保険者)」に切り替わります。

これにより、国民年金の保険料を自分で納付する必要はなくなります。

補足:2か所以上の職場で加入条件を満たす場合は?

もし複数のパート先で社会保険の加入条件を満たした場合、メインの勤務先を選択し「被保険者所属選択・二以上事業所勤務届」を年金事務所に提出します。

保険料はすべての勤務先の給与を合算した額を基に計算され、各勤務先の給与額に応じて按分されます。

ダブルワークで社会保険料は本当に安くなる?シミュレーションで比較

多くの方が懸念するのが、「ダブルワークを始めた結果、かえって社会保険料の負担が増えるのではないか」という点です。

しかし、個人事業主の場合、保険料が下がるケースが少なくありません。

なぜなら、勤務先の社会保険料は、パートやアルバイトで得られる「給与収入」のみを基準に計算されるからです。

個人事業主として得ている「事業所得」は、この計算には一切含まれません。

事業所得が高い方ほど、パート先の給与のみで計算される社会保険に切り替えることで、月々の保険料負担が大幅に軽減される可能性があるのです。

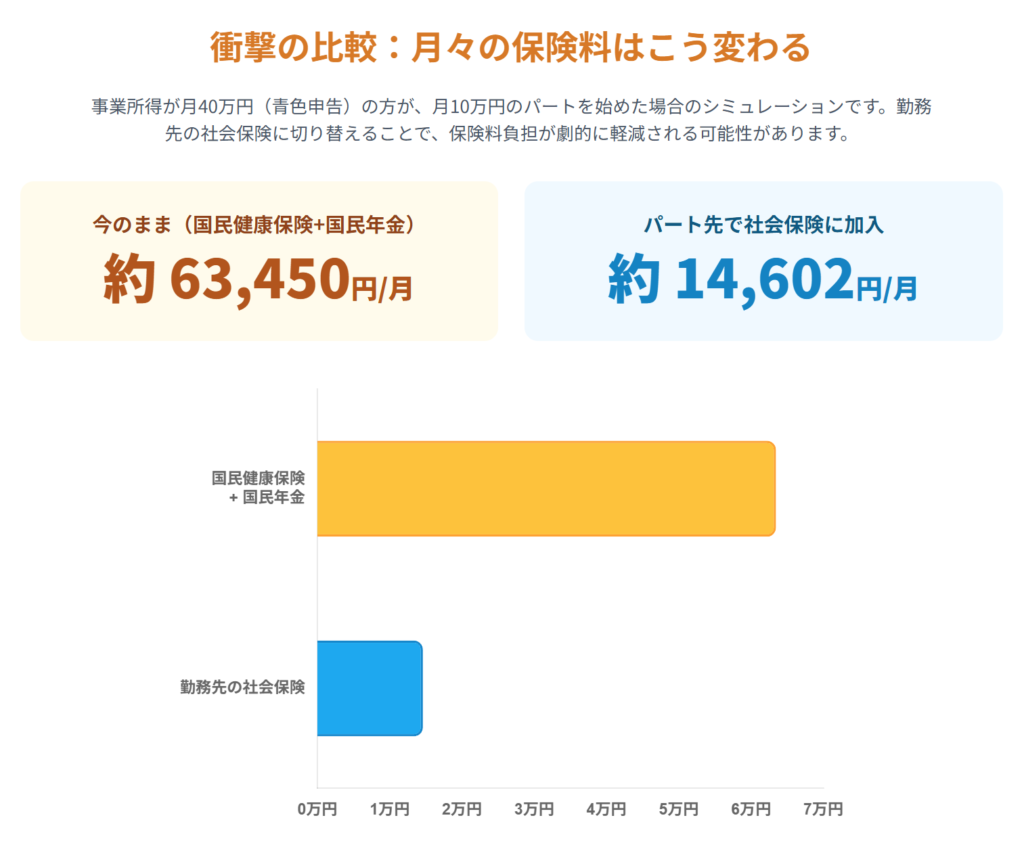

実際に保険料はどれくらい変わる?

事業所得が月40万円(年間480万円)ある個人事業主が、ダブルワークで月10万円のパート収入を得たケースで試算してみましょう。

【ダブルワークで社会保険に加入した場合の自己負担額(月額)】

前提条件

- 協会けんぽ(東京都)の令和7年度(2025年度)保険料率を適用

- 給与月額10万円の場合、計算基準となる標準報酬月額は9万8,000円

健康保険料(40歳~64歳・介護保険料あり:11.50%)

- 自己負担額: 5,635円

厚生年金保険料(18.30%)

- 自己負担額: 8,967円

ダブルワークをした場合の社会保険料の自己負担合計額は、月々約14,602円となります。

【ダブルワークをせず、国民健康保険・国民年金の場合の保険料(月額)】

前提条件

- 東京都新宿区在住・40歳~64歳・単身世帯・所得に応じた軽減措置はなしと仮定

- 国民健康保険料は前年の所得を基に計算されます

国民年金保険料(令和7年度): 17,510円

国民健康保険料(概算)

- 白色申告の場合(総所得金額等480万円):約52,792円

- 青色申告(65万円控除)の場合(総所得金額等415万円):約45,940円

(参考:新宿区 国民健康保険料の計算方法と料率)

※実際の保険料は、世帯の所得状況に応じた軽減措置(均等割額の7割・5割・2割軽減など)や、賦課限度額の適用により変動します。

国民健康保険料と国民年金を合わせた合計額は、青色申告の場合で月々約63,450円に達します。

この試算から、月10万円のダブルワークをすることで、社会保険料の負担が4分の1以下にまで劇的に軽減されることがわかります。

なぜ申告方法で国民健康保険料が変わるの?

国民健康保険料は、確定申告で算出された「総所得金額等」を基に計算されます。

青色申告の最大65万円の特別控除を適用すると、この「総所得金額等」が低くなるため、結果として国民健康保険料も安くなるのです。

扶養や税金の注意点

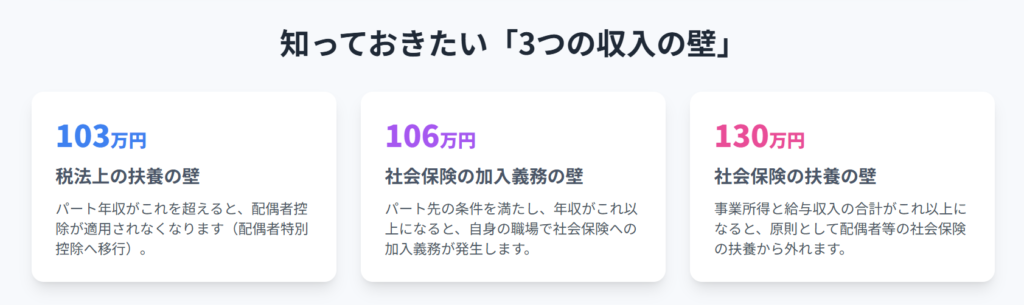

収入の壁|106万円と130万円の違い

扶養内で働きたい場合は、収入の「壁」を正しく理解することが重要です。

106万円の壁

これは「扶養の基準」というより、「短時間労働者が社会保険の加入対象になる基準」です。

前述の加入条件(従業員51名以上、週20時間以上など)を満たした上で年収が106万円以上になると、扶養から外れ、ご自身のパート先で社会保険に加入することになります。

130万円の壁

こちらは、パート先の規模などに関わらず、「被扶養者でいられるかどうかの一般的な収入基準」です。

個人事業主の場合、事業所得と給与収入の合計が年間130万円以上になると、原則として扶養から外れます。

なお、事業所得の計算方法(収入からどこまでの経費を差し引いて判断するかなど)は、加入している健康保険組合によって取扱いが異なる場合があります。

扶養者が加入している保険者に必ず事前に確認しましょう。

税法上の扶養(103万円の壁)

配偶者の税法上の扶養に入っている場合、パートの年間給与収入が103万円を超えると、配偶者が受けられる「配偶者控除」の対象から外れます。

ただし、収入に応じて「配偶者特別控除」が適用されるため、段階的に控除額が減少していく仕組みです。

「103万円の壁」を超えると、世帯全体での税負担が増える可能性があると覚えておきましょう。

【重要】2025年からの税制改正について

令和7年度(2025年分)の税制改正により、所得税の控除額が引き上げられ、税法上の扶養の壁(103万円の壁)は123万円に変わります。

ただし、社会保険の壁(106万円・130万円の壁)は今回の改正の影響を受けないため、働き方を考える上で引き続き重要な基準となります。

詳細は、国税庁のサイトで確認することができます。

参考:令和7年度税制改正による所得税の基礎控除の見直し等について

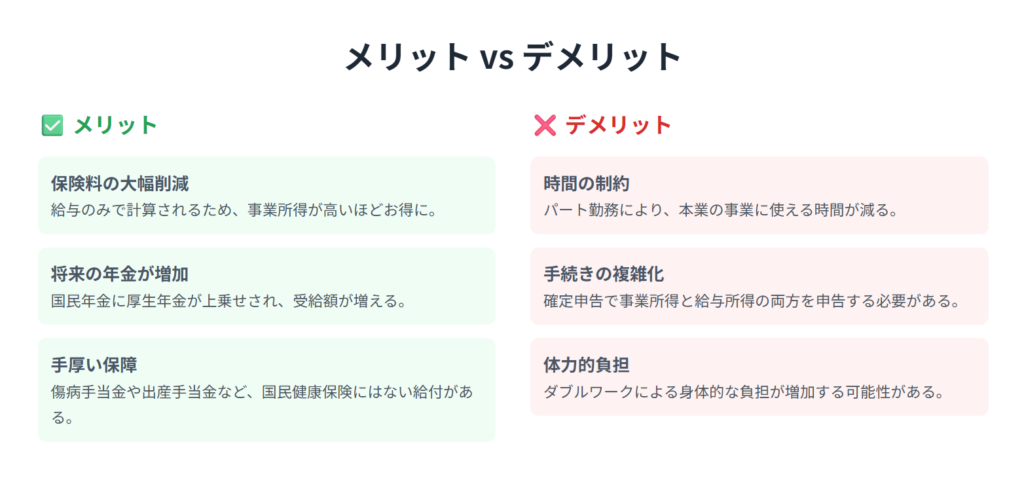

個人事業主がダブルワークを始める前に知っておきたいこと

メリット・デメリットの比較

| メリット | デメリット |

|---|---|

| 社会保険料の負担が大幅に軽減される可能性がある | 本業に充てる時間が物理的に減少する |

| 将来受け取る年金額(厚生年金)が増加する | 確定申告の手続きがやや複雑になる(給与所得の追加) |

| 会社の健康保険による手厚い保障が受けられる | ダブルワーク先とのスケジュール調整が必要になる |

| 安定した給与収入による精神的な安心感が得られる | 体力的な負担が増加する可能性がある |

パートしながら個人事業主ができる節税テクニック

パート収入を得るようになると、確定申告の方法も変わります。

これを機に、節税に関する知識を深めることが、手取り額を最大化する鍵となります。

所得控除を最大限に活用する

確定申告では、所得から差し引くことができる「所得控除」が多数用意されています。

パート収入で家計に余裕ができた分を、これらの制度に充てることで、課税対象となる所得を圧縮し、所得税や住民税を抑える効果が期待できます。

青色申告を継続する

言うまでもありませんが、個人事業主としての青色申告は節税の基本です。

最大65万円の青色申告特別控除は、事業所得だけでなく、給与所得と合算した後の総所得金額から差し引かれます。

パートを始めたからといって白色申告に戻すのではなく、必ず青色申告を継続しましょう。

パート収入がある場合でも、これらの節税テクニックを組み合わせることで、効率的に税負担を軽減することが可能です。

パートしながら個人事業主が赤字になった場合

万が一、本業である個人事業が赤字になってしまった場合、パートで得た給与所得と損益を相殺できる「損益通算」という制度を利用できます。

これにより、パート先で源泉徴収されていた所得税の一部が還付される可能性があります。

もしパート先で年末調整を済ませていたとしても、確定申告で損益通算を適用すれば、払い過ぎた税金を取り戻せるのです。

事業がうまくいかなかった際のリスクを、パート収入でカバーできる点は、ダブルワークの大きなメリットの一つです。

副業の方が収入が多い場合の社会保険の扱い

ダブルワークを続ける中で、パート収入が個人事業の収入を上回るケースも考えられます。

このような場合でも、社会保険の扱いや保険料の計算方法に変わりはありません。

勤務先の社会保険料は、あくまでその勤務先から支払われる給与の額面に基づいて決定されます。

個人事業の所得がいくらであろうと、また、それがパート収入より少ないとしても、保険料の計算には影響しないのです。

したがって、副業であるパートの方が収入が多くなったとしても、事業所得が保険料計算に含まれることはなく、引き続き給与に応じた保険料を支払うことになります。

この仕組みは、事業を始めたばかりで収入が不安定な時期や、事業規模を調整している期間に、安定した社会保障を得ながら活動を続ける上で非常に有利な点と言えます。

個人事業主がパート掛け持ちで青色申告する方法

個人事業主がパートを掛け持ちした場合でも、青色申告の手続きの基本的な流れは変わりません。

ただし、申告書に記入する内容が追加されます。

確定申告書の作成ポイント

確定申告書を作成する際、まずこれまで通り事業所得を計算します。

収入や経費を帳簿に基づいて集計し、青色申告決算書を作成するプロセスは同じです。

次に行うのが、給与所得の記入です。

パート先から年末(または退職時)に受け取る「源泉徴収票」の内容を、確定申告書の所定の欄に転記します。

具体的には、「給与の支払金額」「給与所得控除後の金額」「源泉徴収税額」などをそのまま書き写します。

最終的に、システムが事業所得と給与所得を合算し、そこから所得控除を差し引いて、納めるべき最終的な所得税額を自動で計算してくれます。

要するに、パートを始めても青色申告のメリットが失われることはなく、源泉徴収票の内容を追加で申告するだけで手続きは完了します。

(参考:No.1900 給与所得者で確定申告が必要な人|国税庁)

まとめ:自分に合った働き方を見つけるために

個人事業主がダブルワークで社会保険に加入することは、月々の保険料負担の軽減や、将来の年金額の増加といった金銭的なメリットが非常に大きい選択肢です。

一方で、本業との両立や確定申告の手間といった、働き方の面での調整も必要になります。

ご自身の事業の状況やライフプランと照らし合わせ、パート勤務にどのくらいの時間を割けるのかを具体的にシミュレーションすることが、後悔のない選択をするための第一歩です。

この記事が、あなたの疑問を解決し、より良い働き方を見つけるための一助となれば幸いです。

🔧 当サイト独自の無料診断ツール(個人情報の登録不要)

- 一般家庭の平均と比較して「高い支出」を1分でチェック。勘定科目も表示!(個人事業主・フリーランス向け)

-

🧾 会計ソフト診断あなたの業種・規模に合う会計ソフトを最短で判定