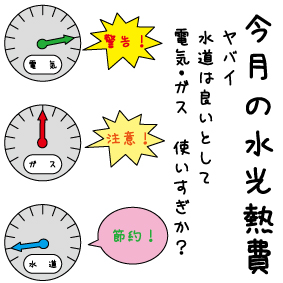

「個人事業主になったけど、水道光熱費ってどうやって経費にすればいいの?」

「自宅兼事務所の家事按分はどうすればいいか分からない…」

開業したての個人事業主やフリーランスの方にとって、経費の仕訳は頭を悩ませる作業の一つですよね。

特に、毎月発生する水道光熱費は、処理方法を間違えると後で修正が大変になることも考えられます。

今回の記事では、勘定科目の選び方といった基本から、青色・白色申告別の具体的な仕訳例まで分かりやすく解説します。

PR

⚠️ 確定申告、まだ終わってない方へ

「何から手をつければいいか分からない…」という方は、タックスナップの「丸投げ仕分け」を使うと、仕訳作業が一気に進みます。

私の場合は、 667件の取引が約2秒 で仕訳されました。

ただし、使用しているスマホや通信状況などにも左右されるため、まずは無料期間で動作確認してから継続利用を判断するのが安心です。

※自動仕訳後は「勘定科目の最終確認」だけは行うのがおすすめです。

※3/16まで、提出以外の機能は無料で試せます。

水道光熱費の勘定科目

個人事業主が事業で使った電気・ガス・水道代は、「水道光熱費(すいどうこうねつひ)」という勘定科目で経費にするのが最も一般的です。

ただし、状況によっては他の勘定科目を使う方が適している場合もあります。

まずは以下の表で、ご自身の状況に合うものを確認してみましょう。

| 勘定科目 | 概要 |

|---|---|

| 水道光熱費 | 電気、ガス、水道、灯油代などを支払ったとき(最も一般的) |

| 地代家賃 | 家賃や共益費に水道光熱費が含まれていて、金額を明確に分けられないとき |

| 事業主貸 | 自宅兼事務所で、生活費分を事業用の口座から支払ったとき |

| 事業主借 | 自宅兼事務所で、事業費分をプライベート用の口座から支払ったとき |

これらの勘定科目の詳しい使い方や、具体的な仕訳例は後ほど解説しますので、ここでは「基本は水道光熱費なんだな」と理解していただければOKです。

【重要】勘定科目は一度決めたら継続利用が原則

勘定科目を選ぶ上で、最も大切なルールがあります。

それは、「一度使用すると決めた勘定科目は、特別な理由がない限り変更せず、継続して使い続けること」です。

なぜなら、会計処理の目的の一つに、「期間比較性」を確保することがあるからです。

毎年同じルールで帳簿をつけることで、去年の利益と今年の利益を正しく比較でき、経営状況を正確に把握できます。

もし、去年は「水道光熱費」で処理し、今年は「雑費」で処理する、といったことをしてしまうと、それぞれの費用の増減が分からなくなり、税務調査の際に「なぜ処理方法が違うのか?」と指摘される原因にもなりかねません。

事業の実態に合わせて最初にどの勘定科目を使うか決め、それを一貫して使い続けることを徹底しましょう。

水道光熱費の仕訳例を解説

ここからは、この記事の核となる具体的な仕訳例を見ていきましょう。

ご自身の申告方法や状況に合わせて確認してください。

青色申告者の場合(複式簿記)

青色申告で最大65万円(または55万円)の特別控除を受けるには、複式簿記での記帳が必要です。

ここでは、自宅兼事務所(事業利用40%)の個人事業主を例に、いくつかのパターンを見ていきましょう。

例1:事業用口座から電気代10,000円が引き落とされた

事業で使った分(40%)は「水道光熱費」、プライベートで使った分(60%)は事業用のお金で生活費を立て替えたとみなし「事業主貸」で処理します。

(借方)水道光熱費 4,000円 / (貸方)普通預金 10,000円

(借方)事業主貸 6,000円 /

例2:プライベート用口座から電気代10,000円が引き落とされた

プライベートのお金で事業の経費を支払ったことになるので、貸方の勘定科目は「事業主借」となります。

生活費分は、もともとプライベートの口座から出ているため、仕訳は不要です。

(借方)水道光熱費 4,000円 / (貸方)事業主借 4,000円

事業主貸と事業主借は、個人事業主特有の勘定科目です。 正しく会計処理をする上で、この2つの勘定科目の使い方を押さえておく必要があります。 この記事では、事業主貸と事業主借の勘定科目の仕訳例や決算時の相[…]

白色申告者の場合(簡易帳簿)

白色申告の場合、複式簿記のような複雑な帳簿付けは不要で、簡易帳簿で認められています。

日々の取引をシンプルに記録していけば問題ありません。

例えば、上記と同じくプライベート用口座から電気代10,000円(事業利用40%)を支払った場合、経費帳には以下のように記録します。

| 日付 | 勘定科目 | 金額 | 摘要(取引内容) |

| 〇月〇日 | 水道光熱費 | 4,000円 | 〇〇電力 9月分電気代 |

このように、「いつ・何に・いくら使ったか」が分かればOKです。

家事按分の計算根拠(例:事業利用40%)は、別途メモなどで残しておきましょう。

白色申告と青色申告を比べると、青色申告の方が税金が安くなったり、他にもオトクな特典があると見聞きしたことがあるかも知れません。 ただ、青色申告は会計処理が白色申告よりも大変みたいだし、面倒だから[…]

消費税の処理について

会計ソフトで処理する場合の税区分についてですが、国内の電力会社やガス会社、水道局からサービスを受ける場合、その取引は消費税の課税対象です。

したがって、税区分は原則として「課税仕入10%」を選択します。

家事按分をする場合も、按分前の金額全体が課税仕入の対象となり、ソフトが按分計算と合わせて消費税額も自動で計算してくれます。

水道光熱費の勘定科目に関連したよくある質問

最後に、水道光熱費の勘定科目に関連したポイントをQ&A形式でまとめました。

Q1. 灯油代やウォーターサーバー代も水道光熱費?

灯油代やLPガス(プロパンガス)代も「水道光熱費」に含めて処理するのが一般的です。

ウォーターサーバーのレンタル代や水代も、事業で使うものであれば「水道光熱費」として計上できます。

Q2. 水道光熱費の経費計上のタイミング

会計の原則では、サービスを利用した事実が確定した「検針日」や「請求書発行日」で経費を計上する「発生主義」が基本です。

しかし、個人事業主の場合、事務処理の簡便さから、実際に支払いをした「引落日」で処理する「現金主義」も、一定の条件に認められています。

現金主義を選択するには「現金主義による所得計算の特例届出書」を税務署へ提出し、かつ前々年の事業所得+不動産所得の合計が 300 万円以下であることが条件です。

また、この特例を利用すると 55 万/65 万円の青色申告特別控除は受けられず、10 万円控除に限定されます。条件を満たさなくなった場合は翌年から自動的に発生主義に戻る点にも注意しましょう。

Q3. 自宅兼事務所で家事按分の割合の決め方

税務署に説明できる、客観的で合理的な基準で決める必要があります。

一般的には、以下のような基準が使われます。

- 床面積の割合: 事業で使っている部屋の面積 ÷ 家全体の面積

- 時間の割合: 1週間の事業時間 ÷ 1週間の総時間(24時間×7日)

例えば、電気代であれば「事業時間」、家賃であれば「床面積」というように、費用との関連性が高い基準を選ぶのがポイントです。

自宅で仕事をしていると、家賃や光熱費の一部を経費にできると聞くけれど、その具体的な方法がわからず不安に感じる方は少なくありません。 確定申告の時期が近づくにつれ、正しい仕訳や勘定科目の使い方を理解していないと、失敗や後悔につな[…]

まとめ

今回は個人事業主の水道光熱費の処理について解説しました。

最後に、重要なポイントをもう一度おさらいしましょう。

- 勘定科目の基本: 原則は「水道光熱費」を使う。

- 継続性の原則: 一度決めた勘定科目は、毎年継続して使用する。

- 家事按分: 自宅兼事務所の場合は、床面積や時間など合理的な基準で事業分のみを経費にする。

- 仕訳: 青色申告か白色申告か、支払い口座は事業用かプライベート用かで仕訳方法が変わる。

経費の仕訳は、慣れるまでは少し難しく感じるかもしれません。

しかし、一度ルールを覚えてしまえば、あとは毎月同じ作業の繰り返しです。

この記事が、あなたの経理業務の不安を解消する一助となれば幸いです。

🔧 当サイト独自の無料診断ツール(個人情報の登録不要)

- 一般家庭の平均と比較して「高い支出」を1分でチェック。勘定科目も表示!(個人事業主・フリーランス向け)

-

🧾 会計ソフト診断あなたの業種・規模に合う会計ソフトを最短で判定