自宅で仕事をしていると、家賃や光熱費の一部を経費にできると聞くけれど、その具体的な方法がわからず不安に感じる方は少なくありません。

確定申告の時期が近づくにつれ、正しい仕訳や勘定科目の使い方を理解していないと、失敗や後悔につながる可能性もあります。

この記事では、初めて確定申告に臨む方でも安心して作業を進められるよう、家事按分の基本から実践までを丁寧に解説します。

- 家事按分の基本的な考え方と主な対象経費がわかる

- 按分割合の合理的な決め方と計算例を学べる

- 確定申告での注意点や仕訳方法が理解できる

PR

⚠️ 確定申告、まだ終わってない方へ

確定申告がまだ終わっていない方は、まず仕訳を片付けると一気に気持ちがラクになります。特にタックスナップの「丸投げ仕分け」は、迷いがちな仕訳作業を一気に進められる機能です。

私の場合は、 667件の取引が約2秒 で仕訳されました。ただし端末や通信状況などにより、処理の時間は異なる可能性があります。

3/16までは提出・印刷以外を無料で試せます。無料のうちに使ってみて、合うかどうかを確認してみてください。

※仕訳後に、勘定科目や金額は念のため確認しておくと安心です。

※3/16まで、提出以外の機能は無料で試せます。

クーポンは、初回登録時に入力しておくとスムーズです。合わなければ無料期間中に解約できます。

▶ 無料でタックスナップを試してみる(3/16まで) ※「丸投げ仕分け」の詳細や体験談を確認できる記事はこちら初心者向けに解説!家事按分とは?

このセクションでは、「家事按分とは」という基本的な疑問にお答えします。

言葉の読み方から、経費計上の要となる按分割合の決め方、具体的な計算方法まで、初心者の方が最初につまずきやすいポイントを一つひとつ丁寧に解説していきます。

家事按分とは

家事按分は「かじあんぶん」と読みます。

これは、個人事業主が自宅を事務所としても利用している場合に、家賃や水道光熱費といった支出を、プライベートでの使用分(家事費)と事業での使用分(必要経費)に分ける会計上の手続きを指します。

事業を運営するためにかかった費用は経費として計上でき、所得金額から差し引くことが可能です。

所得金額が低くなれば、納めるべき所得税や住民税も少なくなるため、家事按分は節税において非常に大切な考え方となります。

プライベートと事業の区別があいまいになりがちな支出に対して、客観的な基準で事業分を算出し、正しく経費計上することが家事按分の目的です。

(出典:国税庁「No.2210 必要経費の知識」)

家事按分の割合の決め方と目安

家事按分の割合(按分率)を決める上で最も大切なのは、「客観的で合理的な根拠」を準備することです。

なぜなら、税務調査などで説明を求められた際に、なぜその割合で経費を計上したのかを明確に伝えられなければならないからです。

「なんとなく半分くらい」といった曖昧な基準は認められません。

按分率を算出するための一般的な基準には、以下のようなものがあります。

- 面積: 家賃などを按分する場合に使います。自宅全体の床面積のうち、事業用に使用しているスペースの面積の割合で計算します。

- 時間: 水道光熱費や通信費などを按分する際に用います。1日や1週間といった期間の総時間のうち、事業に使用した時間の割合で算出します。

- 日数・距離: 自動車関連費を按分する場合に有効です。1週間のうち事業で車を使用した日数や、月間の総走行距離のうち事業での走行距離の割合を基に計算します。

業種や働き方の実態によって適切な基準や割合の目安は異なります。

しかし、どの基準を用いるにしても、第三者が納得できるような、実態に即した割合を設定することが鍵となります。

具体的な家事按分の計算方法を解説

ここでは、費目ごとに具体的な家事按分の計算方法を見ていきましょう。

自分の状況に当てはめて計算することで、どれくらいの金額を経費にできるかイメージがつかめます。

以下の表は、代表的な費目とその計算例をまとめたものです。

| 費目 | 主な按分基準 | 計算例(月額) |

|---|---|---|

| 家賃 | 面積(事業用スペース ÷ 全体面積) | 家賃10万円、事業利用20% → 経費2万円 |

| 通信費 | 時間 or 日数(事業利用時間 ÷ 総時間) | ネット代6千円、事業利用40% → 経費2,400円 |

| 自動車関連費 | 走行距離(事業走行距離 ÷ 総走行距離) | ガソリン代1万円、事業利用60% → 経費6千円 |

家賃の計算例

自宅全体の床面積が60㎡で、そのうち15㎡の部屋を事業専用で使っている場合を考えます。

- 按分率:15㎡ ÷ 60㎡ = 25%

- 月々の家賃が12万円なら、12万円 × 25% = 3万円

この場合、毎月3万円を「地代家賃」として経費計上できます。

通信費の計算例

週に5日間、1日あたり8時間仕事でインターネットを利用する場合です。

- 1週間の事業利用時間:8時間 × 5日 = 40時間

- 1週間の総時間:24時間 × 7日 = 168時間

- 按分率:40時間 ÷ 168時間 ≒ 24%

- 月額のネット料金が5,000円なら、5,000円 × 24% = 1,200円

したがって、1,200円を「通信費」として計上可能です。

個人事業主やフリーランスとして活動を始め、初めての確定申告に向けて準備を進めていると、多くの疑問に直面するかと思います。 特に、通信費とは具体的に何を指すのか、日々の業務で発生する携帯電話代やインターネット料金をどの勘定科目で[…]

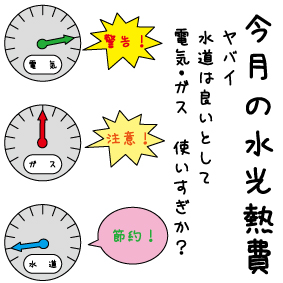

家事按分の割合で電気代は何%が妥当?

電気代の家事按分で最も一般的に用いられる基準は、前述の通り「使用時間」です。

1日のうち何時間を事業のために費やしているかを基に按分率を算出します。

一方で、自宅にあるコンセントの総数のうち、事業用の機材(パソコン、プリンター、デスクライトなど)で使っているコンセントの数の割合で計算する方法もあります。

どちらの方法を選ぶかは自由ですが、一般的には使用時間で計算する方が、より実態に近く合理的であると判断されやすい傾向にあります。

「電気代は何%が妥当か」という問いに対して、一律の答えはありません。

例えば、高性能なパソコンを長時間稼働させるWebデザイナーと、主に書類作成を行う事務作業では、電気の使用量が異なるからです。

一般的には、在宅ワーカーの場合で20%~40%あたりが一つの目安と考えられますが、あくまでご自身の業務内容と労働時間に基づいて、客観的な数値を算出するようにしましょう。

「個人事業主になったけど、水道光熱費ってどうやって経費にすればいいの?」 「自宅兼事務所の家事按分はどうすればいいか分からない…」 開業したての個人事業主やフリーランスの方にとって、経費の仕訳は頭を悩ませる作業の一つですよね。 […]

家事按分の計算ツールで作業を効率化

家事按分の計算は、手作業で行うと手間がかかり、計算ミスも起こりがちです。

特に確定申告の時期は他の作業も多く、経費計算に時間を取られてしまうのは避けたいところです。

そこで役立つのが、会計ソフトなどの計算ツールです。

多くの会計ソフトには家事按分機能が搭載されており、一度、家賃や光熱費の総額と自分で設定した按分率を入力するだけで、経費額を自動で計算してくれます。

会計ソフトを利用するメリットは以下の通りです。

- 計算ミスを防ぎ、正確な経費計上ができる

- 計算にかかる時間を大幅に削減できる

- 仕訳も自動で作成され、帳簿付けの手間が省ける

- 領収書などのデータと紐づけて記録を保管できる

手作業での管理に不安を感じる方や、確定申告の作業を少しでも楽にしたい方は、会計ソフトの導入を検討することをおすすめします。

個人事業主として事業を運営する上で、正確な会計処理やスムーズな税務申告は欠かせません。 しかし、日々の記帳や青色申告の準備は大変な作業となりがちです。 そこで、本記事では、初心者の方でも扱いやすい会計ソフトや無料で利用できる会計[…]

家事按分の仕訳とよくある質問

ここでは、家事按分の具体的な仕訳の方法、よくある質問にもお答えしていますので参考にしてください。

家事案分の仕訳

事業に使用した分は該当する経費科目(地代家賃、水道光熱費など)で処理し、プライベート分は「事業主貸」という勘定科目で処理するのが基本です。

記帳には、毎月按分計算して仕訳する方法と、期末(年末)に1年分をまとめて按分する方法があります。

会計処理の手間を考えると、期末に一括で処理する方法が効率的でおすすめです。

期末に一括で仕訳する場合の例

(例)毎月の家賃10万円を事業用の口座から支払っており、年末に事業割合25%で按分する場合

毎月の支払い時

いったん全額を経費として計上します。

(借方) 地代家賃 100,000円 / (貸方) 普通預金 100,000円

期末(決算整理時)

1年間の家賃総額(10万円×12ヶ月=120万円)のうち、プライベート分(75%)を経費から除外する処理を行います。

プライベート分:120万円 × 75% = 90万円

(借方) 事業主貸 900,000円 / (貸方) 地代家賃 900,000円

この処理により、結果的に地代家賃として経費計上されるのは、事業分の30万円(120万円 – 90万円)となります。

事業主貸と事業主借は、個人事業主特有の勘定科目です。 正しく会計処理をする上で、この2つの勘定科目の使い方を押さえておく必要があります。 この記事では、事業主貸と事業主借の勘定科目の仕訳例や決算時の相[…]

家事按分は何パーセント?よくある質問

ここでは、家事按分に関して特に多く寄せられる質問にお答えします。

家事按分は何パーセントが適切ですか?

これまでに何度も触れてきたように、按分率に「誰にでも当てはまる正解のパーセンテージ」というものは存在しません。

最も大切なのは、ご自身の事業の実態に基づいた「客観的で合理的な根拠」を持って割合を決定することです。

事業内容、作業スペースの広さ、労働時間などを基に、自信を持って説明できる割合を算出しましょう。

家事按分をしないとバレる?

「少しくらいなら大丈夫だろう」「計算が面倒だから」といった理由で家事按分をしない、あるいは不適切な割合で計上した場合のリスクについて考えます。

「バレるか、バレないか」という視点よりも、2つの大きなデメリットを理解することが大切です。

一つ目のデメリットは、本来受けられるはずの節税メリットを自ら放棄してしまうことです。

家事按分を全く行わなければ、経費が少なく計上されるため所得金額が高くなり、結果として本来よりも多くの税金を支払うことになります。これは非常にもったいない状態です。

二つ目のデメリットは、逆に根拠なく高い割合で経費を計上してしまった場合のリスクです。

税務調査が行われた際に、按分割合の合理的な根拠を説明できなければ、過大に計上した経費は否認されます。

その結果、修正申告が必要となり、不足分の税金に加えて、ペナルティとして過少申告加算税や延滞税といった追徴課税が発生する可能性があります。

正しい知識を持って適切に家事按分を行うことが、事業主自身を守ることにつながります。

家事按分で30%はいくらですか?

按分率が30%の場合の経費額は、「支出額の合計 × 0.3」で計算できます。

例えば、1ヶ月の家賃が10万円であれば、その30%は3万円です。

同様に、電気代が1万円であれば3,000円、通信費が6,000円であれば1,800円が経費として計上できる金額になります。

まとめ

この記事では、個人事業主やフリーランスにとって重要な「家事按分とは」何かについて、その基本から具体的な計算方法、確定申告での注意点までを網羅的に解説しました。

自宅で仕事をする方にとって、家賃や光熱費、通信費の一部を経費にできる家事按分は、事業の支出を正しく管理し、賢く節税を行うための基本となる考え方です。

家事按分を成功させる最大のポイントは、「客観的で合理的な根拠」を準備し、それに基づいて割合を決定することに尽きます。

事業で使った分を面積や時間といった明確な基準で算出し、その計算過程や根拠となる資料(間取り図や業務日報など)をきちんと保管しておくことが、税務調査への備えにもなります。

計算が複雑で不安な場合は、会計ソフトを活用することで、ミスなく効率的に作業を進めることが可能です。

この記事を参考に、ご自身の経費を一度見直し、適切な家事按分を実践してみてください。