青色申告のやり方を調べる方向けに、申請の期限や帳簿付けの種類、e-Taxでの提出方法など、青色申告の控除を受けるうえで必要な内容を解説します。

青色申告は、白色申告にはない多くの特典があるため、そのメリットを受けるために、記事の内容を参考にしてください。

一つずつ手順を確認していけば、決して難しいことではありませんが、分かりにくい部分については、関連記事などをご覧ください。

本記事のポイント

- 青色申告承認申請書の提出期限と、提出済みかどうかの確認方法

- 最大65万円控除を受けるための要件と、期限後申告になった場合の注意点

- 複式簿記を効率的に進める記帳の手順と、必要な帳簿の種類

PR

⚠️ 確定申告、まだ終わってない方へ

確定申告がまだ終わっていない方は、まず仕訳を片付けると一気に気持ちがラクになります。特にタックスナップの「丸投げ仕分け」は、迷いがちな仕訳作業を一気に進められる機能です。

私の場合は、 667件の取引が約2秒 で仕訳されました。ただし端末や通信状況などにより、処理の時間は異なる可能性があります。

3/16までは提出・印刷以外を無料で試せます。無料のうちに使ってみて、合うかどうかを確認してみてください。

※仕訳後に、勘定科目や金額は念のため確認しておくと安心です。

※3/16まで、提出以外の機能は無料で試せます。

クーポンは、初回登録時に入力しておくとスムーズです。合わなければ無料期間中に解約できます。

▶ 無料でタックスナップを試してみる(3/16まで) ※「丸投げ仕分け」の詳細や体験談を確認できる記事はこちらあなたは“今年”青色申告できる?

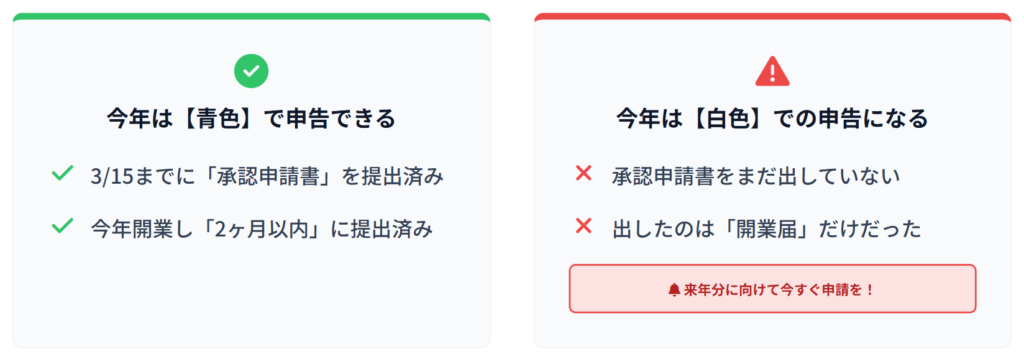

この章では、自分が青色申告の対象になっているかどうかを判断する条件を整理します。

特に提出期限や、すでに手続きが済んでいるかを確認する具体的な方法についてお伝えします。

| 状況 | 判定 | やるべき対応 |

|---|---|---|

| 原則:3/15まで(※期限日が土日祝の場合は翌開庁日)に承認申請書を出した | 青色申告可 | 複式簿記で帳簿を作り、65万控除(または55万)を狙う |

| 1/16以後に開業し、開業日から2か月以内(※期限日が土日祝の場合は翌開庁日)に申請した | 青色申告可 | 法定申告期限内に、青色申告決算書を添付して提出する |

| 申請書を出していない(新規開業の年に未提出) | 原則:その年は白色申告 | 今年は白色で申告し、次年度分の青色申告に向けて申請する |

※2025年分(令和7年分)の確定申告期限:2026年3月16日(月)

青色申告は“自動”じゃない

青色申告を利用するためには、税務署に対して「所得税の青色申告承認申請書」を届け出なければなりません。

中には、開業届を出しただけで手続きが完了したと誤解する人もいますが、これらは別々の書類として扱われます。

新規開業時に申請を忘れてしまうと、原則としてその年は白色申告として扱うことになるため注意が必要です。

まずは「申請書を出したかどうか」を最優先で確認しましょう。

申請期限

青色申告の申請には締め切りがあります。

原則として、その年の3月15日までに提出しなければ、その年分の申告を青色で行うことはできません。

ただし、その年の1月16日以降に新しく事業を始めた方であれば、原則として「業務開始から2か月以内」という特例期間があります。

例えば、「1月10日に開業した人」と「2月1日に開業した人」では、申請期限が異なります。

前者は原則3月15日が目安ですが、後者は原則として開業日から2か月以内に提出すれば、初年度から青色申告が可能です。

期限を過ぎると翌年分からの適用になるため、申請期限はよく確認する必要があります。

青色か白色か分からない人の確認方法

自分がどちらの申告区分になっているか不安なときは、過去の控えを確認するのが確実です。

昨年提出した確定申告書の控えを見て、「青色申告決算書」が含まれていれば、青色申告をしている可能性が非常に高いと言えます。

手元に書類がない場合は、税務署に問い合わせるか、e-Taxのメッセージボックス(通知)を確認してみてください。

参考:自分が青色申告か白色申告かわからない?確認方法と注意点

青色申告特別控除はどれを狙う?

青色申告には、所得から一定額を差し引ける「青色申告特別控除」があります。

ここでは、節税効果の高い65万円控除を目指すための要件と、初心者の方にとって現実的な選択肢を比較して紹介します。

| 控除額 | 記帳方法 | 主な要件 |

|---|---|---|

| 65万円 | 複式簿記 | 55万円の要件+「e-Tax申告」または「優良な電子帳簿保存」 |

| 55万円 | 複式簿記 | 正規の簿記で記帳+決算書(貸借対照表等)添付+法定申告期限内の提出(書面提出も可) |

| 10万円 | 簡易な帳簿でも可 | 要件を満たせない場合の基本ライン(期限後申告だと55万/65万の要件を満たせず10万円になる) |

55万円控除の条件

55万円の控除を受けるためには、正規の簿記の原則(複式簿記)という形式で記帳を行う必要があります。

日々の取引を、資産や負債の動きまで含めて記録する方式です。

確定申告の際には、青色申告決算書(貸借対照表・損益計算書など)を作成し、法定申告期限までに提出しなければなりません。

会計ソフトを使えば、入力作業はかなり簡略化できます。

65万円控除は「e-Tax」or「優良な電子帳簿保存」が追加条件

最大のメリットである65万円控除を受けるには、55万円控除の条件に加えて、デジタル対応が求められます。

具体的には、e-Taxで申告(電子送信)するか、一定の基準を満たした「優良な電子帳簿」を保存していることが条件です。

多くの個人事業主にとっては、e-Taxを利用するのが最も手堅い選択です。

初心者の方はどれが現実的?

初めて青色申告に挑戦する方でも、会計ソフトを導入してe-Taxで申告し、65万円控除を目指すのがおすすめです。

理由は、会計ソフトや会計アプリを活用することで、簿記の知識に不安がある方や事業で忙しい方でも、効率よく記帳や確定申告書が作成できるようになっているからです。

私は、2010年以降、青色申告を継続していますが、当時と比べると便利なサービスが増えています。

もちろん、手書きやエクセルで10万円控除を狙うこともできますが、作業負担を考えると、会計ソフトの自動連携機能などを使って効率よく作業を行い最大65万円の控除を狙うのがおすすめです。

注意点としては、もし記帳が間に合わず期限後申告になってしまうと、55万円・65万円の要件を満たせず、控除額が最大10万円に下がります。

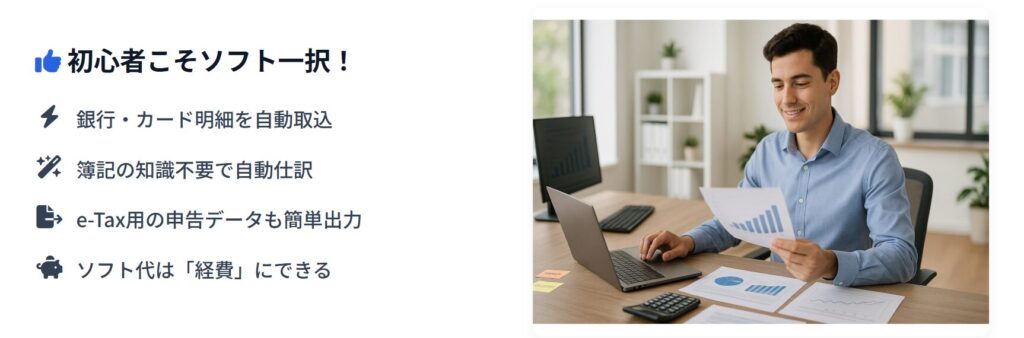

また、会計ソフトやアプリに対する料金は発生しますが、その分は必要経費として計上することができるので節税にもつながります。

まずは期限を守る計画を最優先に立てましょう。

参考:青色申告の控除額はいくら?65万円・55万円・10万円の条件と節税効果も解説

青色申告のやり方の全体像

申告までのプロセスを5つのステップに分解して解説します。

今日から準備すべきこと、毎月のルーティン、そして最後に提出するまでの大まかな流れをご説明します。

STEP1:準備

まずは、事業のお金とプライベートのお金を分けるところから始めます。

事業専用の銀行口座やクレジットカードを用意すると、後の記帳がスムーズになります。

領収書の保管も、月別フォルダ・封筒・アプリ取り込みなど、続けやすい方法を決めておきましょう。

STEP2:記帳と帳簿保存

記帳

記帳は溜め込まず、少しずつ進めるのがコツです。

複式簿記では一つの取引を借方と貸方に分けて記録しますが、会計ソフトなら勘定科目を選ぶだけで処理が進みます。

例えば、打ち合わせのコーヒー代を現金で払った場合は、「接待交際費」と「現金」を組み合わせて入力します。

注意点としては、事業のお金とプライベートのお金を分けて仕訳する必要があるため、プライベートとビジネスの両方で使用しているものについては、分けて仕訳する必要があります。

毎月コツコツ続けるだけで年度末の負担が大きく下がります。

事業のお金とプライベートのお金を分けて仕訳する方法については、以下の記事を参考にしてください。

帳簿作成と保存

55万円・65万円控除を狙う場合、主要な帳簿として「仕訳帳」と「総勘定元帳」を備え付け、保存することが基本になります。

必要に応じて、現金出納帳や売掛帳などの補助簿も使います。

会計ソフトを利用していれば、日々の仕訳からこれらの帳簿を自動生成できるため、個別に一から作成する手間は大幅に減ります。

STEP3:決算書を作る(青色申告決算書)

一年間の集計が終わったら、青色申告決算書を作成します。

家賃や電気代のうち事業で使った分だけを計上する「家事按分」などの計算が必要です。

パソコンなどの資産を購入した場合は、原則として減価償却の対象になります。

ただし、金額や条件により一括償却資産(3年均等)や少額減価償却資産の特例(上限等あり)など、扱いが変わることもあります。

関連記事:【確定申告】青色申告決算書とは?|見方・書き方・控え

STEP4:確定申告書を作って提出(e-Tax推奨)

最後に、決算書の数字を確定申告書に反映して税務署へ提出します。

2025年分(令和7年分)の申告期限は、2026年3月16日(月)です。

この期限を過ぎると、55万円・65万円控除の要件を満たせず、控除額が最大10万円に下がります。

また、納付が遅れると延滞税などが発生する可能性もあるため、余裕を持って3月上旬には提出を終えるのがおすすめです。

関連記事:確定申告(e-Tax)はスマホで完結!やり方や手順を分かりやすく解説

STEP5:申告後の保存

申告が終わっても、帳簿や領収書は捨てないようにしてください。

青色申告の場合、帳簿や決算関係書類は原則として7年間の保存が求められます。(※書類の種類により保存期間が異なる場合があります)

また、電子データで受け取った請求書などは、電子帳簿保存法のルールに基づきデータのまま適切に保存する必要があります。

今回迷った仕訳や判断ポイントなどをメモしておくと、来年以降の作業がスムーズになります。

関連記事:確定申告後の書類の保存期間や保存方法

初めての青色申告で会計ソフトは使うべき?

効率的に青色申告を終わらせるには、ツール選びが重要です。

手作業とソフト利用のどちらが適しているか、判断材料を整理します。

最短で申告を終えるための3ステップ

- 自分に合った会計ソフトを選び、銀行口座やカードを連携させる

- 自動で取り込まれた取引内容に勘定科目を割り当てて登録する

- 2月〜3月上旬にソフトのガイダンスに従って申告書類を出力・送信する

手作業が向く人/ソフトが向く人

取引件数が少なく、簿記の知識が十分にある方ならエクセルなどでの管理も可能です。

しかし、本業に集中したい方や、初めて複式簿記に触れる方には会計ソフトの利用が現実的です。

ミスを防ぎ、時間を大幅に節約できます。

代表的な会計ソフト

代表的な会計ソフトには、やよい、freee、マネーフォワードなどがあります。

操作感や得意分野は異なるため、無料お試し期間を活用して、自分にとって使いやすいものを選ぶのが近道です。

なお、スマホ完結型の会計アプリなども有力な選択肢の一つです。

目的(PC中心か/スマホ中心か)に合わせて比較検討しましょう。

関連記事:個人事業主向けのおすすめ会計ソフト11選

初めての青色申告でよくある失敗と対策

ここでは、初めて青色申告に挑戦する方が陥りやすい状況と回避策を解説します。

事前に知っておくことで、無駄な税金の支払いや手戻りを防ぎやすくなります。

- 開業届を出したから自動的に青色申告になる:青色申告承認申請書を出していないと、その年は白色申告になります。

- 65万円控除を狙ったのに55万円になった:65万円控除は、e-Tax申告または優良な電子帳簿保存の要件が必要です。提出前に要件を必ず確認しましょう。

- 経費判断で迷って仕訳が止まる:「売上を上げるために必要だったか」を軸に、迷ったら領収書の裏に「誰と・何の目的で」などのメモを残しておくと説明がしやすくなります。

初めての青色申告のやり方に関するよくある質問(FAQ)

Q:青色申告はいつから間に合う?

原則として、適用を受けたい年の3月15日までに申請が必要です。(※期限日が土日祝の場合は翌開庁日)

ただし、その年の1月16日以降に開業した場合は、原則として事業開始から2か月以内であれば初年度から間に合います。

期限を過ぎるとその年は白色申告となります。

Q:白色→青色に変える方法は?

「青色申告承認申請書」を、適用を受けたい年の原則3月15日までに所轄の税務署へ提出します。

手数料はかからず、提出方法は窓口・郵送などが一般的です。

Q:65万円控除の条件は?

複式簿記での記帳、貸借対照表の添付、法定申告期限内の提出に加え、「e-Taxでの申告」または「優良な電子帳簿保存」の要件を満たす必要があります。

期限後申告になると、55万円・65万円の要件を満たせず、控除額が最大10万円に制限されますので注意が必要です。

Q:帳簿は何を作ればいい?

青色申告の55万円・65万円の控除を受けるには、主要簿である「仕訳帳」と「総勘定元帳」が基本です。

会計ソフトを使えば、日々の入力を元に自動作成・保存できるため、実務上の負担は大幅に軽減されます。

まとめ

青色申告を行うにあたって、大切なのは早めの準備と期限の正確な把握です。

まずは自分が青色申告の承認を受けているかを確認し、まだの場合は次回の申告に向けて申請書を提出しましょう。

そして、日々の取引を溜めずに記録する習慣をつけることで、確定申告のシーズンに慌てずに済みます。

- 自分の申告区分を、過去の控えや通知で確認する

- 65万円控除を目指すなら、会計ソフトやマイナンバーカード等を準備しておく

- 確定申告期限を厳守して、余裕をもって作業を進める

今後、税制改正等により内容が変更される可能性もあるため、具体的な判断が必要な場合や疑問点などは、管轄の税務署や税理士などの専門家へ相談することをおすすめします。