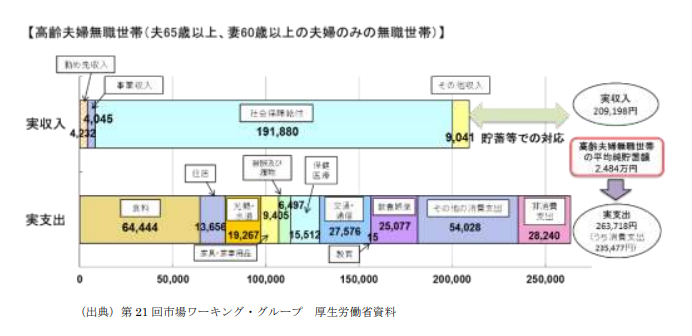

金融庁から発表された年金2000万円不足問題は、これまで感じていた年金制度に対する漠然とした不安が、一気に現実味を帯びる結果になりました。

生活に必要な金額は、それぞれの家庭で違いますので一概には言えませんが、報告によりますと年金だけでは毎月の生活費が5万円ほど不足することになります。

上記の資料は、夫が65際以上で妻が60歳以上の夫婦のみで、無職世帯の収入と支出の内訳です。

生活費が、毎月5万円不足するというのは、かなりインパクトのある数字です。

ただ、これからが本題なのですが、この数字は自営業(個人事業主)には当てはまりません。

PR

⚠️ 確定申告、まだ終わってない方へ

確定申告がまだ終わっていない方は、まず仕訳を片付けると一気に気持ちがラクになります。特にタックスナップの「丸投げ仕分け」は、迷いがちな仕訳作業を一気に進められる機能です。

私の場合は、 667件の取引が約2秒 で仕訳されました。ただし端末や通信状況などにより、処理の時間は異なる可能性があります。

3/16までは提出・印刷以外を無料で試せます。無料のうちに使ってみて、合うかどうかを確認してみてください。

※仕訳後に、勘定科目や金額は念のため確認しておくと安心です。

※3/16まで、提出以外の機能は無料で試せます。

クーポンは、初回登録時に入力しておくとスムーズです。合わなければ無料期間中に解約できます。

▶ 無料でタックスナップを試してみる(3/16まで) ※「丸投げ仕分け」の詳細や体験談を確認できる記事はこちら自営業者(個人事業主)はより大変になる

このモデルケースで示されているのは、厚生年金を貰えることが前提となっています。

ご存知のように、自営業者の場合は、厚生年金はなく基本的には国民年金のみです。

仮に、国民年金のみで満額支給された場合、夫と妻をあわせても月13万円ほどしかもらえません。

ちなみに満額支給を受けるには、40年間年金を収める必要があります。

ただし、その期間中に年金の免除や未納の期間があれば、その分年金額は下がってしまいます。

年金の免除と未納には大きな違いがあります。

実際は、満額支給を受けられない方も多いはずです。

仮に、上記の資料と同程度の他の収入があったとしても、月の収入は約15万円ほどです。

5万円足りないという先ほどの例は、夫婦で約21万円の収入がある厚生年金を貰える夫婦のケースでした。

つまり、自営業の場合は単純に比べると、さらに約6万円足りないことになります。

夫婦共に会社員として働いた経験がなく、国民年金のみの場合だと毎月10万円以上の赤字になってしまいます。

あくまでも、ざっくりとした計算ですが、少なくとも自営業の場合は、会社員以上に老後の生活が大変になることは間違いありません。

でも、今から将来に備えてできることは意外と多くあります。

そこで、この記事では将来の年金不安に対処するための方法について考えたいと思います。

年金制度を確認しよう

まず、自営業者が年金を増やす方法について抑えておきましょう。

年金を増やすには、主に次のような方法があります。

- 追納制度

- 繰下げ支給

- 付加年金

- 国民年金基金

- 確定拠出年金(iDeCo)

追納制度

追納制度とは、一旦免除を受けた後に、国民年金保険料を納付することが可能な制度です。

免除の承認を受けていても、免除が承認された月から10年以内であれば、不足額を納付することで年金の受給額を上げることができます。

注意点としては、経過期間に応じた加算額が上乗せされることになりますので、お金に余裕があるときに早めに手続されるようお勧めします。

参考記事:追納制度を利用して貰える年金額を増やそう

繰下げ支給

国民年金の繰下げ支給を選択することで、貰える年金額を増やすことが可能です。

70歳になるまで年金の受取を延長することで、最大で42%増やすことができます。

ただし、65歳から70歳までの間は国民年金がもらえなので、その間の生活をどうするかといった問題が生じます。

また年金受給者が亡くなる年齢によっては、年金の総支給額が少なくなってしまう可能性もあります。

こうした点を吟味した上で、年金の繰下げ支給を検討する必要があります。

付加年金

付加年金とは、定額保険料に加えて付加年金の保険料を納めることで、年金の受給額を増やす制度です。

月に支払う金額は400円で、貰える年金額は下記の通りです。

- 200円×付加保険料納付月数

付加年金は収めた保険料を2年で回収できる、大変お得な制度です。

付加年金の詳細は、下記の記事で確認することができます。

参考記事:【付加年金とは?】加入対象者やお得な理由を分かりやすく解説

国民年金基金

国民年金基金とは、自営業者などが国民年金に上乗せして、収めることのできる年金です。

会社員の厚生年金に相当する部分が、国民年金基金と考えると分かりやすいと思います。

国民年金に加えて国民年金基金を収めることで、将来貰える年金額を増やすことができます。

月額68,000円まで、掛金を拠出することが可能です。

注意点としては、付加年金との併用はできません。

そして、確定拠出年金(iDeCo)も利用する場合は、合わせて68,000円が掛金の限度となります。

確定拠出年金(iDeCo)

確定拠出年金(iDeCo)は、掛金を自分で運用して老後に備える制度です。

特に、節税効果が高いのが大きなメリットです。

- 積立時・・全額が所得控除

- 運用時・・運用益が非課税

- 受取時・・一定額までは非課税

節税効果が高いので、運用次第では老後の資金を効率よく準備できる可能性があります。

ただし、運用には元本割れのリスクが伴うことを、意識しておく必要があります。

また、原則60歳になるまでは、原則途中で解約が出来ないのでご注意ください。

年金を増やす5つの方法を考慮しましたが、ご自身が利用できる方法や制度があるかを検討してみて下さい。

ご説明しました年金制度の詳細を知りたい場合は、日本年金機構のサイトで確認できます。

生活を見直す

将来支給される、年金の不足分を少しでも補うために、生活を見直すことも大切です。

支出を減らす

まずは、支出を減らせるかどうかを検討できます。

支出を減らすことを考える際は、固定費の部分で金額の大きなものから考えてみましょう。

その方が、継続的な節約効果が大きくなるからです。

例えば、家賃が今よりも1万円安くなれば、年に12万円も支出を減らせます。それが10年、20年続けば120万円、240万円と大きな差になります。

また可能であれば、自動車も複数台所有していれば1台減らしたり、所有している車を維持費の安い車に換えることも検討できます。

仮に、そうすることで車の維持費が、月に1万円程度安くなれば、先程の家賃と同様の節約効果が得られます。

他には保険の見直しも、節約効果が大きくなる分野です。

ネットで簡単に保険料を比較できるサービスがありますので、現在支払っている保険料を安く出来ないか調べてみるのもお勧めです。

下記のサイトは、無料で保険の一括見積ができます。

収入を増やす

節約には、限界がありますので、次に考えたいのは収入を増やすことです。

収入を増やすには、いくつか選択肢がありますが、例えば下記をご覧下さい。

- 本業の売上を伸ばす

- 副業を始める

- 仕組みを作る(情報発信)

理想なのは、本業の売上が増加することでしょう。

でも、本業の売上を増加させるのは難しいと感じる、事業主の方も多いかも知れません。

もし、本業の売上を伸ばすのが難しいなら、収入を得るために副業なども検討できます。

また、ブログやユーチューブなどを利用して情報発信をすることで、広告収入などを得られる仕組みを作ることも選択肢に含めることができます。

私は、この記事を書いている時点で、約2年半ブログによる情報発信を続けてきました。

すぐに収入にならないので、大半の人は途中で挫折してしまいます。

それでも、継続して情報発信ができれば、半年~1年ほどすると少しづつ収入を得ることができるようになります。

一旦仕組みを作ることができれば、後は勝手にアクセスが集まってそこから収入を得ることが可能です。

基本的に労働収入は時間の切り売りなので、収入を得るために働くことで自分の時間はなくなります。

情報発信は、収入になるまでが大変ですが、そこを乗り越えることができれば収入だけなく、時間も増える可能性があるのが魅力です。

情報発信は言わばネット上に、自分の分身を作るようなものだからです。

ブログやユーチューブなどは、一旦情報をアップすると、後は本人が食事をしていても寝ていても、本業に携わっていても24時間365日アクセスを集めてくれます。

ブログを始めるのに、費用はほとんどかかりませんので、将来に備えて複数の収入源が欲しい方にはおすすめです。

資産運用する

支出を減らし収入を増やしながら、手元に残る現金が増えてきたら、その一部で資産運用することもお勧めです。

例えば、株式投資は会社の一部を所有することです。

会社の最終的な利益は、株主のものとなります。

ですから、成長している会社の株式を保有することは、将来の資産形成に大きなプラスとなる可能性があります。

ただし、成長している会社の株式を購入すれば、必ず利益が出るわけではありません。

成長している会社の株式でも、今の株価が割高であれば逆に損をする可能性もあります。

また、成長していて割安でも、短期的には株価が下がる可能性があります。

逆に、成長していて割安な会社の株式は、中長期に保有していると株価が上がる可能性は高いです。

投資には元本割れのリスクがありますが、基本的な資産運用の知識を学びながら実践するのがお勧めです。

少しでも早くから運用をすることで、複利の効果を大きくすることができるからです。

投資経験のない方が、最初から大きな金額を運用に回すのはリスクが高いです。

お勧めは、小さく始めることです。

お小遣い程度であれば、損をしても生活に支障が出ないからです。

今は、ポイントを使って資産運用を始めることができるサービスもありますので、小さく始めるにはお勧めです。

例えば、SBIネオモバイル証券は、Tポイントで株式投資が可能です。

Tポイントで資産運用を始めてみませんか?

お金の知識を学ぶ

将来の年金に対する不安に対処するには、お金の知識を学ぶ事も大切です。

お金の知識を学ぶにも、いろいろな方法があります。

- 本を読む

- セミナーに参加する

- FPの勉強をする

お金に関する本を数冊読むだけでも、大きなメリットがあります。

ネットで購入したり、図書館で借りるなどして評価の高い本を定期的に読みましょう。

例えば、年金について学びたい場合は、下記の本はわかりやすくお勧めです。

また、お金の知識を学べるセミナーに参加することも有益です。

ちなみに、ファイナンシャルアカデミーの「お金の教養講座」は、無料で学べるセミナーです。(WEB受講は有料)

主に、下記の内容を短期間で学ぶことが出来ます。

- 効果的に家計簿をつける方法

- 収入の2割を自動的に貯める方法

- 1万円からはじめられる節約術

- マイホームや保険など大きなお金の使い方

- お金に働いてもらう方法

- 将来、収入を増やすための効率的な自己投資方法

参加者は、月間約3,000人という人気の講座となっています。

FPの勉強も、お金の知識を学びながら、資格取得も狙えてお勧めです。

私が、FP2級のメリットや資格取得の体験談も記事にしていますので、よかったらご覧下さい。

参考記事:【FP】資格取得のメリット・体験談・おすすめ通信講座

自助努力を始めよう

私は、お金に関する無知が原因で経済的に苦労したことがきっかけで、お金の勉強をはじめました。

学んだことを活かして節約や節税を心がけ、余剰資金を資産運用するようにしています。

また、お金をほとんどかけずに始められるブログを定期的に更新して、ネット上にも資産を築けるように努力しています。

もしまだであれば、あなたも老後の年金不安に対処するために、自助努力を始めませんか?