所得控除の一つに寡婦(寡夫)控除があります。

この記事の内容をご覧いただくと、主に下記の点を確認できます。

- 寡婦(寡夫)控除の控除額

- 寡婦(寡夫)控除の要件

- 寡婦(寡夫)控除の改正点

最後までご覧いただくと寡婦(寡夫)控除の基本的な内容や、2020年度の税制改正による最新の改正点について確認できます。

PR

⚠️ 確定申告、まだ終わってない方へ

確定申告がまだ終わっていない方は、まず仕訳を片付けると一気に気持ちがラクになります。特にタックスナップの「丸投げ仕分け」は、迷いがちな仕訳作業を一気に進められる機能です。

私の場合は、 667件の取引が約2秒 で仕訳されました。ただし端末や通信状況などにより、処理の時間は異なる可能性があります。

3/16までは提出・印刷以外を無料で試せます。無料のうちに使ってみて、合うかどうかを確認してみてください。

※仕訳後に、勘定科目や金額は念のため確認しておくと安心です。

※3/16まで、提出以外の機能は無料で試せます。

クーポンは、初回登録時に入力しておくとスムーズです。合わなければ無料期間中に解約できます。

▶ 無料でタックスナップを試してみる(3/16まで) ※「丸投げ仕分け」の詳細や体験談を確認できる記事はこちら寡婦(寡夫)控除とは

寡婦(寡夫)控除とは、一定の要件を満たすひとり親に対して所得税や住民税から控除が受けられる制度です。

納税の対象者が、女性であれば寡婦、男性であれば寡夫で、読み方はいずれも”かふ”と読みます。

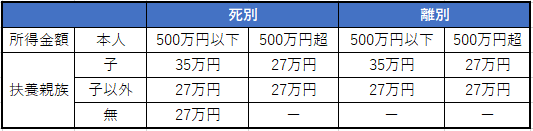

該当する場合に受けられる所得税の控除額(改正前)については次の通りです。

寡婦控除の控除額(改正前)

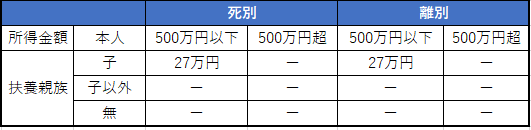

寡夫控除の控除額(改正前)

これまで、寡婦(寡夫)控除の控除額は上記の表のとおりでしたが、2020年の税制改正により控除額や対象者に変更が加えられています。

この点については、後程取り上げたいと思います。

寡婦、寡夫控除の要件

寡婦控除の対象者

一般の寡婦に該当するのは、その年の12月31日時点で、下記のいずれかに当てはまる人です。

(1) 夫を亡くしたり離婚した後、婚姻をしていない人や、夫の生死が不明で扶養親族がいる人又は生計を一にする子がいる場合。

※ここで言う”子”に該当するのは、総所得金額が38万円以下であり、他の人の控除対象配偶者や扶養親族となっていない人です。

(2) 夫を亡くした後、婚姻をしていない人や、夫の生死が不明で合計所得金額が500万円以下の人。

※ここで言う”夫”は民法上の婚姻関係を指します。

尚、この寡婦控除に関しては、特定の寡婦という要件もあって、一般の寡婦に該当する女性が下記の3つの条件全てに該当すると寡婦控除よりも控除される金額が多くなります。

- 夫と離婚または死別後に婚姻をしていない、または夫の生死が不明。

- 扶養親族である子がいる。

- 合計所得金額が500万円以下。

寡夫控除の対象者

寡夫に該当するのは、その年の12月31日時点で、次の3つの要件の全てに当てはまる人です。

- 合計所得金額が500万円以下

- 妻を亡くしたり離婚した後、婚姻をしていない人や妻の生死が不明

- 生計を一にする子がいる

※ここで言う”妻”は民法上の婚姻関係を指します。

※ここで言う”子”に該当するのは、総所得金額が38万円以下であり、他の人の控除対象配偶者や扶養親族となっていない人です。

寡婦控除と寡夫控除の対象となる人の条件を比較してみると、一般の寡婦に関しては要件のいずれかを満たしていれば控除を受けられるのに対して、寡夫の場合は3つの要件全てを満たしていなければ控除を受けることは出来ません。

ですから、寡婦控除よりも寡夫控除の方が要件のハードルが高いということが言えます。

寡婦(寡夫)控除の注意点

未婚の母親

母親1人で子育てをしているケースについてですが、そのうち未婚で子育てをしている女性の場合は寡婦控除を適用することは出来ません。

一般の寡婦の要件は、婚姻後の死別や離婚、または生死が不明となり、それ以後婚姻をしていない場合ですので、未婚で子育てをしているケースは寡婦控除は適用できませんので注意が必要です。

仮に、上記のシングルマザーが、婚姻しその後離婚して再び母親1人で子育てするようになった場合は、寡婦控除を適用することが可能となります。

※2020年の改正により、未婚のひとり親であっても一定の条件を満たすことで控除の対象となります。

養育費の支払い

離婚後、元夫が扶養義務の履行として元妻に引き取られた子に対して養育費の支払いを行なう場合、その子は生計を一にしている親族とみなすことができ、扶養控除の対象となります。

仮に、元夫の合計所得金額が500万円以下であれば、寡夫控除を適用することも可能です。

一方で元妻は、元夫から子の養育費を受けていて、元夫が子を扶養控除の対象としているなら、寡婦控除を適用することは出来ませんのでご注意下さい。

2020年度の税制改正による変更点

2020年度の税制改正により、寡婦(寡夫)控除の適用範囲や控除額が見直されました。

なお、これからご説明する変更点は、2020年(令和2年)分以降の所得税から適用されます。

主な変更点は次の通りです。

- 婚姻歴がないひとり親に対しても寡婦(寡夫)控除が適用される

- 男女共、控除額が同じとなり該当する子がいれば35万円の控除が受けられる

これまでは、婚姻後の死別や離婚によるひとり親に対しては寡婦控除の対象でしたが、未婚のひとり親は対象外となっていました。

今回の改正によって、婚姻歴がないひとり親も控除が適用されることになり、対象の範囲が拡大されました。

また、控除額についても女性と男性のひとり親が受けられる控除額には違いがありました。

今回の改正により、性別や婚姻歴に関わらず控除対象となる子がいる場合は、同じ控除額(35万円)が受けられます。

また、所得金額が500万円超の控除額がなくなりました。

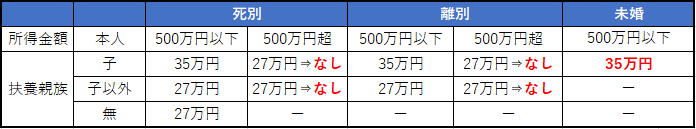

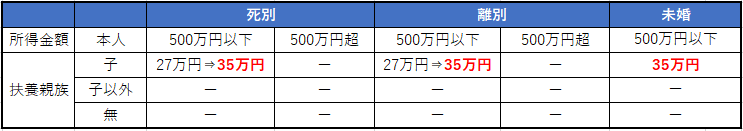

改正前と改正後の控除額の違いについては、下記の表でまとめましたので確認していただきたいと思います。

赤文字の部分が、新たに変更等が加えられた点です。

寡婦控除の控除額(改正後)

寡夫控除の控除額(改正後)

確定申告書Bの書き方

個人事業主が寡婦(寡夫)控除を受ける場合、確定申告書Bの第一表と第二表に記入します。

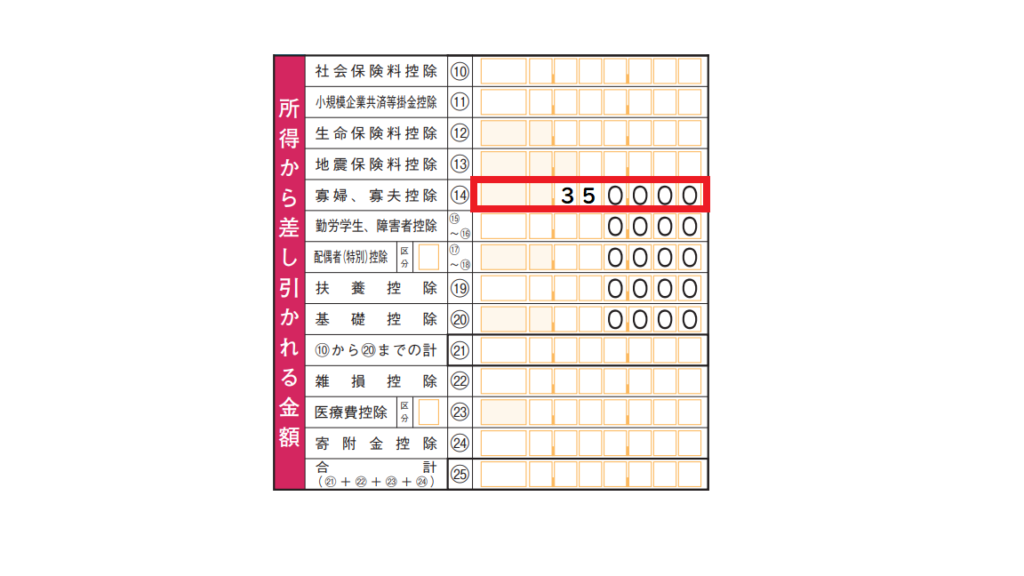

確定申告書B第一表

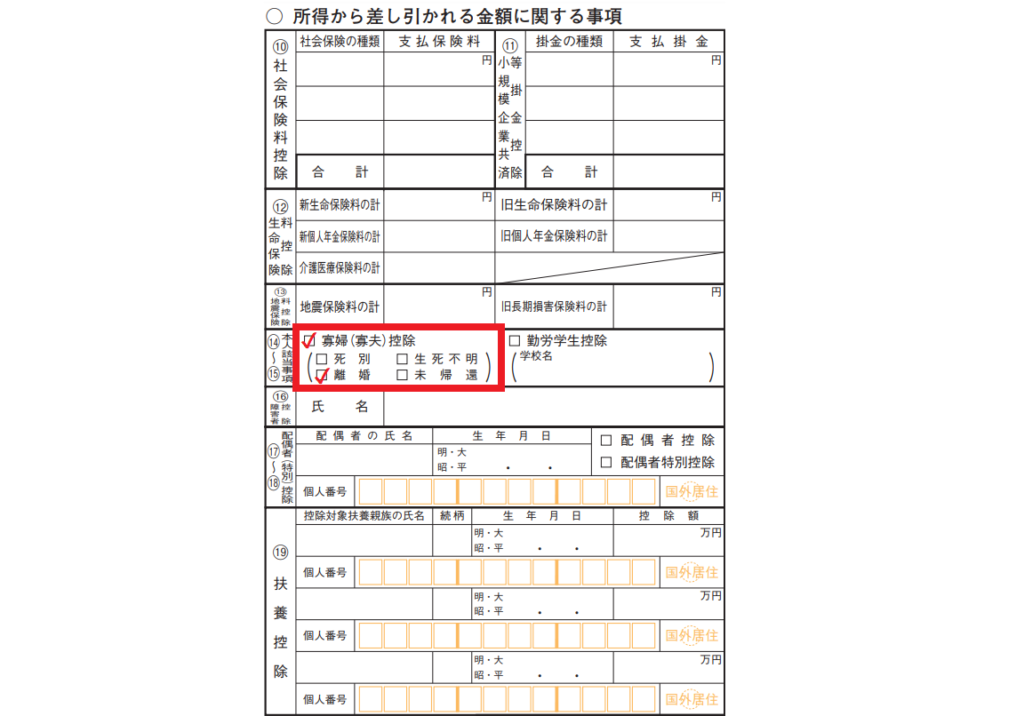

確定申告書B第二表

確定申告書B第一表にある、所得から差し引かれる金額の「寡婦、寡夫控除」に控除額を記入します。

そして、確定申告書B第二表の所得から差し引かれる金額に関する事項にある「寡婦(寡夫)控除」の該当する部分に✔をすればOKです。

個人事業主が寡婦、寡夫控除を受けるには確定申告が必要となりますので、該当する場合は忘れずに記入して提出して下さい。

尚、会社員の方は年末調整の際に、給与所得者の扶養控除等申告書に必要事項を記載して会社に提出することになります。