この記事では、開業届の提出期限や出さないことのデメリット、開業届の書き方や書類作成の便利なサービスについてご説明しています。

PR

⚠️ 確定申告、まだ終わってない方へ

確定申告がまだ終わっていない方は、まず仕訳を片付けると一気に気持ちがラクになります。特にタックスナップの「丸投げ仕分け」は、迷いがちな仕訳作業を一気に進められる機能です。

私の場合は、 667件の取引が約2秒 で仕訳されました。ただし端末や通信状況などにより、処理の時間は異なる可能性があります。

3/16までは提出・印刷以外を無料で試せます。無料のうちに使ってみて、合うかどうかを確認してみてください。

※仕訳後に、勘定科目や金額は念のため確認しておくと安心です。

※3/16まで、提出以外の機能は無料で試せます。

クーポンは、初回登録時に入力しておくとスムーズです。合わなければ無料期間中に解約できます。

▶ 無料でタックスナップを試してみる(3/16まで) ※「丸投げ仕分け」の詳細や体験談を確認できる記事はこちら開業届の提出期限

開業届は、事業を始める時に提出する書類です。

この開業届は、基本的には開業後1ヶ月以内に提出する必要があります。

開業の予定であれば、期限内に開業届けを提出しましょう。

しかし、事業を始めてから何ヶ月もしくは何年にもなるけど、開業届けを出していない方もおられるかと思います。

期限は定められていますが、後から提出しても問題ありません。

後からでも、開業届を提出することをお勧めします。

理由は、開業届を提出しないままだと、今後ご自身が損をしてしまう可能性があるからです。

開業届を提出しないデメリット

開業届を提出しないと、どんなデメリットがあるのか気になると思います。

例えば、事業を続けていく上で、次のようなデメリットがあります。

青色申告ができない

青色申告は、白色申告にはない最大65万円の特別控除を受けられるなど、節税効果が高い申告方法です。

この青色申告を行うには、開業届を提出している必要があります。

青色申告の申請書を提出する際に、一緒に開業届を提出することも可能です。

いずれにしても、開業届を提出しないと青色申告はできません。

なお、青色申告には開業届を提出する以外にも、必要な要件があります。

詳しくは、下記の記事でご確認下さい。

専従者給与が使えない

専従者給与という形で家族に対する給料を支払えば、その費用は必要経費にすることができます。

必要経費にできるので、その分節税になり税金を安くできます。

ただし、この専従者給与を利用するにも、開業届を提出している必要があります。

なお、青色申告と同様に専従者給与にも、開業届以外に必要な要件がありますので、下記の記事でご確認下さい。

小規模企業共済の手続きにも必要

小規模企業共済とは、経営者の退職や廃業に備えて資金を準備する制度です。

自営業者の退職金制度とも言えますが、節税しながら将来の資金を準備できるため、多くの個人事業主が利用しています。

この小規模企業共済の手続きをする際に必要となるのが、確定申告書や開業届の控えです。

確定申告書の控えでも手続きは可能ですが、事業を始めた年に手続きしたい場合は開業届の控えが必要になります。

また、各控えには税務署の受付印が必要となっています。

このように開業届けを提出していないと、個人事業主が事業を続けていく上で有利な制度を利用できないという、大きなデメリットがあります。

開業届を提出しなくても事業を行なうことはできますが、その場合は白色申告となり節税効果は低くなります。

これまで白色申告には、記帳の義務がなかったので普段の会計処理や確定申告の際に手間がかからないといったメリットがありましたが、平成26年1月から記帳及び帳簿保存が義務化されました。

ですから現在では、白色申告のメリットはなくなっています。

今後、青色申告を始めとした事業主にとってメリットとなる制度を利用するために、開業届を提出するようお勧めしたいと思います。

開業届の書き方について

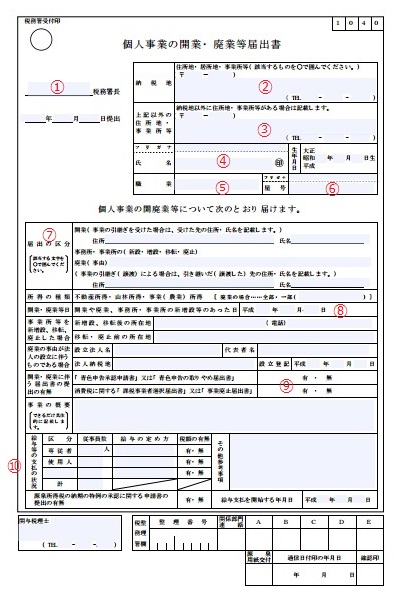

まず、国税庁のサイトから「個人事業の開廃業等届出書」をダウンロードして下さい。

下記の書類に必要事項を記入して、税務署に提出することになります。

大まかに個人事業の開廃業等届出書の内容についてまとめていますので、記載の仕方についてわかりにくい部分があれば参考にしていただければと思います。

| ① | 提出先・提出日 | 納税地の場所で管轄の税務署は異なるので、確認後提出先税務署を記入します。提出日も忘れずに記入して下さい。 |

| ② | 納税地 | 納税地として登録する住所を記入します。個人事業主の場合、自宅の所在地が一般的ですが、事業主が住んでいない事務所などを選択することも可能です。 |

| ③ | 上記以外の住所地・事業所等 | 納税地以外の、住所地・事業所などを記入します。 |

| ④ | 氏名・生年月日 | 事業主の氏名・生年月日を記入します。 |

| ⑤ | 職業 | 職種を記入します。(小売業・サービス業など) |

| ⑥ | 屋号 | お店や個人事業の名称があれば記入します。 |

| ⑦ | 届出の区分 | 開業に○をします。すぐ下にある廃業に○をしないようご注意下さい! |

| ⑧ | 開廃業日 | 開業日を記入します。 |

| ⑨ | 開廃業に伴う届出書の提出の有無 | 開業届と同時に青色申告承認申請書や消費税の課税事業者選択届出書を提出する場合は「有」に○を、提出しない場合は「無」に○をします。 |

| ⑩ | 給与等の支払の状況 | 専従者や使用人を雇う予定があれば記入します。合わせて給与の定め方(月給など)や給与額などの状況から税額の有無を記入します。 |

提出時の注意点

開業届を作成したら、税務署に提出します。

開業届を提出する際、作成した書類のコピーをとって2部提出すれば、1部は受理してくれて控えのほうはハンコを押して返却してくれます。

控えは開業したことの証明となりますので、大切に保管しておきましょう。

税務署に直接持っていくこともできますし、都合がつかない方は切手を貼った返信用封筒を同封して郵送すれば、後日控えを郵送してもらえます。

また、マイナンバーなどの情報も必要になっていますから、手続きの際はマイナンバーカードもしくは通知カード、後は運転免許書などを持参するようにして下さい。

郵送の場合は、コピーしたものを同封して頂きたいと思います。

まとめ

開業届の提出期限は開業の1ヶ月以内となっていますが、それ以降に提出しても受理してもらえます。

青色申告を始めとした事業主にとって、メリットとなる制度を利用するために開業届を提出しましょう。

開業届は、直接税務署に提出できますし郵送も可能です。