特定の所得区分が赤字となった場合、損益通算をすることで総所得金額を下げることができ、支払う税金の金額を少なくすることができます。

この記事では、損失が生じた場合に損益通算の対象となる所得と対象とならない所得、損益通算の順序についてご説明しています。

PR

⚠️ 確定申告、まだ終わってない方へ

「何から手をつければいいか分からない…」という方は、安心プランの「丸投げ仕分け」を使うと、仕訳の着手ハードルが下がります。ただし、最終的な経費・プライベート判断は自分で確認が必要なので、まずは無料期間で動作確認してから判断するのが安心です。

3/16まで提出以外の機能は無料で試せます。

損益通算とは

損益通算とは、各所得を計算する際に生じた利益と損失を相殺することです。

特定の所得を計算した結果、損失が生じていた場合に他の所得の利益から差し引くことで、税金の負担を軽減することができます。

損益通算をするには、損益通算の対象となる所得や順序を把握しておく必要があります。

損益通算の対象となる所得

次の所得区分から損失が生じた場合は、損益通算の対象となります。

- 不動産所得

- 事業所得

- 山林所得

- 譲渡所得(総合)

所得の種類は全部で10種類ありますが、どの所得が損益通算できるのか覚えにくい場合は、覚え方の1例ですが4つの頭文字を取って「不(ふ)・事(じ)・山(さん)・譲(じょう)」と、富士山の山上とイメージすれば記憶しやすいかも知れません。

一方で損失が生じても、損益通算の対象とならない所得区分については次の通りです。

- 配当所得(総合)

- 利子所得

- 給与所得

- 退職所得

- 一時所得

- 雑所得

所得の種類は全部で10種類ですが、上記の6つの所得については損失が生じても損益通算の対象とはなりません。

利子所得と退職所得は損失が生じることはありませんが、仮にそれ以外で損失が生じても(不・事・山・譲)以外は損益通算できません。

また損益通算の対象となる4つの所得であっても、損益通算ができない取引があります。

例えば、下記のような取引については、損益通算の対象外となりますのでご注意下さい。

- 土地建物の譲渡損失

- 株式の譲渡損失

- 生活に通常必要ではない資産の譲渡損失

- 不動産所得の損失金額のうち、土地を取得するために要した負債利子

損益通算の対象外となる「生活に通常必要ではない資産」に含まれるものの例は次の通りです。

- 競走馬(事業用は除きます)その他射こう的行為の手段となる動産

- 1個もしくは1組の金額が30万円を超える骨董・貴金属・書画など

- 主に趣味・娯楽・保養・鑑賞などの目的で保有している不動産(不動産以外ではゴルフ会員権などの譲渡損失についても、平成26年4月1日より損益通算の対象外となっています)

このように損益通算の対象となる所得区分でも、対象外となる取引がありますので注意が必要です。

損益通算の順序

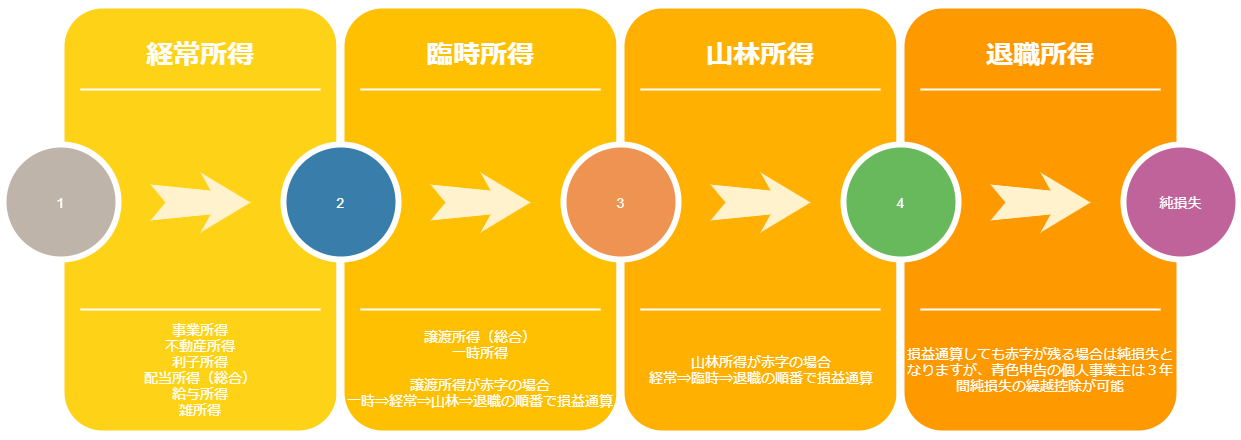

損益通算には所得に応じて通算の順番が決められています。

下記は、損益通算の順番や所得グループを図にしたものです。

先程ご説明したとおり、損失が生じた場合に損益通算できる所得は4種類でした。

上記の図は、事業所得もしくは不動産所得が赤字になった場合の損益通算の順番です。

仮に譲渡所得が赤字の場合は、最初に同じグループの一時所得から通算して、その後経常所得⇒山林所得⇒退職所得の順番になります。

また山林所得が赤字だった場合は、経常所得⇒臨時所得⇒退職所得の順番で損益通算することになります。

損益通算後も赤字が残る場合は純損失となりますが、青色申告の場合は純損失の金額を3年間繰り越すことができます。

白色申告の場合は、純損失の繰越控除は利用できませんが損益通算は可能です。

下記の表は、損益通算できる所得や順序をまとめたものです。

| 損益通算できる所得 | 損益通算の順序 | 損益通算の注意点 |

|---|---|---|

| 不動産所得 | ①経常 ②臨時 ③山林 ④退職 | 不動産所得の損失に、土地を取得するために要した借入金の利息については、損益通算の対象外です。 |

| 事業所得 | ①経常 ②臨時 ③山林 ④退職 | |

| 山林所得 | ①経常 ②臨時 ③退職 | |

| 譲渡所得(総合) | ①一時 ②経常 ③山林 ④退職 | 次の譲渡損失は損益通算の対象外です。 ●土地建物 ●株式やFXなど ●1個もしくは1組の金額が30万円を超える骨董・貴金属・書画など ●ゴルフ会員権 |

最後に

この記事では、損益通算できる所得区分や損益通算の順序の概要をご説明しました。

ご自身で判断できなかったり確定申告に不安がある場合は、税理士に相談することも検討しましょう。

| 税理士紹介サービス | 特徴 |

|---|---|

| 税理士紹介センター | 25年間で13万件の紹介実績があり、利用者の満足度も92.3%と高いです。仲介手数料やキャンセル料は一切かかりません。 |

| 税理士紹介ネットワーク | 柔軟・迅速・丁寧な対応をしてくれる税理士紹介サイトです。成約祝い金が贈呈されます。 |

| 税理士ドットコム | 年中無休で24時間受付に対応しています。ニーズ・業種・使用中の会計ソフトなどから最適な税理士を選択できます。 |

税理士を無料で紹介してもらえる便利なサービスも増えていますので、自分にあった税理士を探したい場合は上記のサイトも参考にして下さい。

よく分からないまま確定申告をしてしまうと、税金面で損をしてしまったり税務調査などを受けた場合に追徴課税が課される可能性があります。

税理士に依頼すれば費用はかかりますが、税理士報酬は必要経費にできますし安心して事業に注力できます。

🔧 当サイト独自の無料診断ツール(個人情報の登録不要)

- 一般家庭の平均と比較して「高い支出」を1分でチェック。勘定科目も表示!(個人事業主・フリーランス向け)

-

🧾 会計ソフト診断あなたの業種・規模に合う会計ソフトを最短で判定