「毎月リボ払いの返済をしているのに、なぜか元金が全く減らない…」と感じていませんか。

もしかしたら、リボ払いが持つ複利のような仕組みが、あなたの家計に深刻な影響を与えているのかもしれません。

便利に見えるリボ払いの裏には、手数料が雪だるま式に増えていく落とし穴が潜んでいます。このまま放置すれば、返済の終わりが見えない状況に陥ってしまう可能性も否定できません。

この記事では、リボ払いの手数料の仕組みと、なぜ複利のように危険と言われるのかを分かりやすく解説します。

そして、現状を正確に把握し、この負のスパイラルから抜け出すための具体的な方法までを丁寧に説明していきます。

ぜひ最後までご覧ください。

ファイナンシャルプランナー2級・AFP、日商簿記2級、行政書士(未登録)の資格保有者の個人事業主。詳細は運営者情報をご覧ください。

本記事のポイント

- リボ払いの手数料がどのように計算されるかの仕組み

- リボ払いが「複利」のように危険とされる本当の理由

- 自分の返済状況を把握するためのシミュレーション方法

- 手数料の負担を減らし、賢く完済するための具体的なコツ

- 返済が困難になった場合の適切な相談先

PR

⚠️ 確定申告、まだ終わってない方へ

確定申告がまだ終わっていない方は、まず仕訳を片付けると一気に気持ちがラクになります。特にタックスナップの「丸投げ仕分け」は、迷いがちな仕訳作業を一気に進められる機能です。

私の場合は、 667件の取引が約2秒 で仕訳されました。ただし端末や通信状況などにより、処理の時間は異なる可能性があります。

3/16までは提出・印刷以外を無料で試せます。無料のうちに使ってみて、合うかどうかを確認してみてください。

※仕訳後に、勘定科目や金額は念のため確認しておくと安心です。

※3/16まで、提出以外の機能は無料で試せます。

クーポンは、初回登録時に入力しておくとスムーズです。合わなければ無料期間中に解約できます。

▶ 無料でタックスナップを試してみる(3/16まで) ※「丸投げ仕分け」の詳細や体験談を確認できる記事はこちら「リボ払い=複利」は誤解?危険性の本質とは

ここでは、多くの方が誤解しがちな「リボ払いと複利の関係」について、その仕組みから詳しく解説します。

リボ払いがなぜ「やばい」と言われ、多くの人を悩ませるのか、その危険性の本質に迫ります。

手数料がどのように発生し、返済にどのような影響を与えるのかを正しく理解することが、問題解決の第一歩です。

リボ払いは複利ではない?仕組みを解説

「リボ払いは複利だから危険」という話を耳にすることがありますが、厳密に言うと、リボ払いの手数料計算は複利ではありません。

複利とは、元金に付いた手数料(利息に相当)を次の元金に組み入れて、手数料がさらに手数料を生む仕組みのことです。

一方、リボ払いの手数料は、毎月の利用残高(元金)に対してのみ計算されます。

ただし、その計算方法はカード会社によって異なり、主に利用残高に対して日割りで計算する方法と、月単位で計算する方法があります。

例えば日割り計算の場合、「利用残高 × 手数料率 ÷ 365日 × 利用日数」といった式が用いられ、これは単利の考え方に近いものです。

しかし、多くの人が複利のように感じてしまうのには理由があります。

それは、毎月の返済額が少額に設定されていると、その返済額の大部分が手数料の支払いに充てられてしまい、元金がほとんど減らないという状況が生まれるからです。

元金が減らなければ、翌月もほぼ同額の元金に対して手数料がかかり続けるため、結果的に返済が長期化し、支払う手数料の総額が大きく膨らんでしまうのです。

このように、計算方式は複利と異なりますが、元金が減りにくい構造が、まるで複利のように負担が増え続けるという誤解と危険性を生んでいます。

リボ払いの何がヤバい?手数料の仕組み

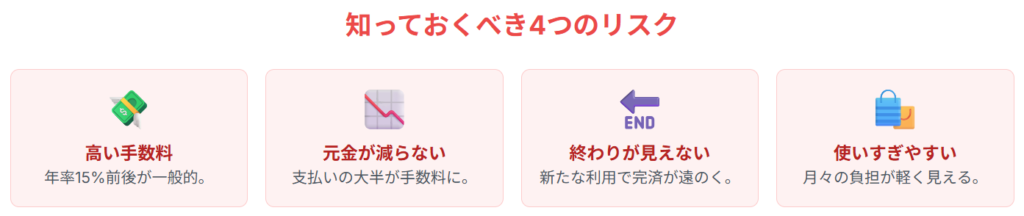

リボ払いが「ヤバい」と言われる核心は、その手数料の仕組みと、利用者の心理的な負担の軽さにあります。

毎月の支払額が一定であるため、高額な買い物をしても負担が少ないと錯覚しやすく、つい使いすぎてしまう傾向があります。

分割払いと比較すると、その危険性がより明確になります。

| 支払い方法 | 特徴 | メリット | デメリット |

|---|---|---|---|

| リボ払い | 利用残高に応じて毎月一定額を返済 | 毎月の支出が安定し、家計管理がしやすい | 返済期間が長期化しやすく、手数料総額が高額になりがち。残高を把握しにくい。 |

| 分割払い | 購入時に決めた回数で返済 | 支払い回数が決まっており、返済のゴールが見えやすい | 複数の買い物をすると、月々の返済額が増えていくため管理が複雑になる。 |

分割払いは、購入ごとに返済計画が完結するため、「あと何回で終わる」というゴールが明確です。

しかしリボ払いは、新たな利用を追加すると残高が合算され、返済の終わりが見えにくくなります。

この「終わりが見えない」状態が、気づかぬうちに手数料を払い続ける状況を生み出し、「ヤバい」と言われるほどの問題に発展するのです。

リボ払いの手数料率は平均何%?

多くのクレジットカード会社が設定しているリボ払いの手数料率は、実質年率で15.0%前後が一般的です。

この数値は、銀行が提供するカードローンやフリーローンなどと比較すると、高めの水準にあると考えられます。

なぜなら、クレジットカードのショッピング利用は担保や保証人が不要な手軽な信用取引であるため、貸し倒れのリスクを考慮して手数料率が高めに設定される傾向があるからです。

この手数料率は、法律の枠組みの中で設定されています。

現金そのものを借りるキャッシングの場合は、利息制限法の上限金利内で規制されますが、商品の購入代金を後払いするショッピングリボの手数料は、主に割賦販売法という法律の枠組みで規律されています。

多くのカード会社で利用者を保護する観点も踏まえ、年15.0%前後が採用されています。

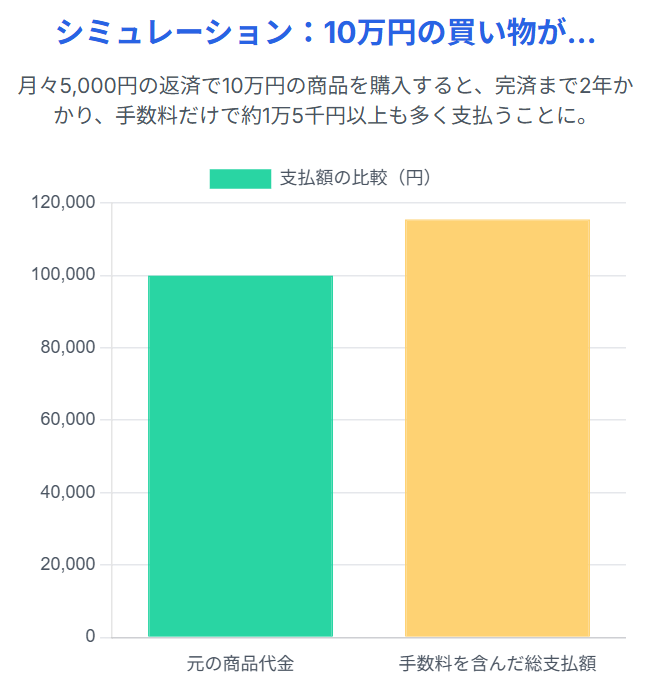

10万円のリボ払いでかかる手数料の例

具体的なイメージをつかむために、10万円の商品をリボ払いで購入した場合、最終的にどれくらいの額を支払うことになるのかを見てみましょう。

ここでは、一般的な手数料率である年15.0%で、毎月5,000円ずつ返済していくケースを想定します。

| 項目 | 内容 |

|---|---|

| 利用金額(元金) | 100,000円 |

| 手数料率(実質年率) | 15.0% |

| 毎月の返済額 | 5,000円 |

| 返済回数 | 24回(約2年) |

| 手数料の合計額 | 約15,500円 |

| 総支払額 | 約115,500円 |

※実際の回数や金額は、カード会社の計算方式(日割り・月割り)や締め日、端数処理等によって変動します。

もし手数料のかからない一括払いで支払えば、支払うのは10万円だけで済みます。

しかし、この条件でリボ払いを利用すると、本来の商品代金に加えて約1万5千円以上もの手数料を追加で支払うことになります。

月々の負担は軽く見えますが、最終的には大きな損失につながる可能性があることを、このシミュレーションは示しています。

リボ払いが100万円の手数料の例

リボ払いの金額が大きくなれば、当然、返済期間は長くなり支払う手数料は多くなってしまいます。

その点を、利用残高が100万円といった高額になった場合の例で考えてみます。

手数料の額が大きくなるため、毎月の返済額に占める元金の割合が極端に少なくなり、返済が長期化する典型的なパターンに陥りやすくなります。

仮に、利用残高100万円、手数料率を年15.0%とし、毎月2万円ずつ返済するケースで考えてみましょう。

最初の1ヵ月にかかる手数料は、日割り計算で約12,328円となります。

支払った2万円のうち、実に12,328円が手数料の支払いに消え、元金の返済に充てられるのはわずか7,672円です。

このペースで返済を続けた場合、完済までには6年以上の歳月がかかり、支払う手数料の総額は50万円を超える可能性が出てきます。

このように、残高が高額になるほど、返済の大部分を手数料が占めるという構造が顕著になります。

自身の返済状況がこれに近いと感じる場合は、一刻も早く返済計画の見直しに着手することが求められます。

リボ払いの「複利」的リスクから脱出する実践ガイド

リボ払いの仕組みと危険性を理解したところで、次はそのリスクから抜け出すための具体的な方法を見ていきましょう。

現状を正確に把握するためのシミュレーションから、手数料負担を減らすための賢い返済のコツ、そして万が一返済が困難になった場合の相談先まで、あなたが今すぐ行動に移せる実践的な情報を提供します。

計算シミュレーションサイトを活用

自分のリボ払いが最終的にどうなるのか、その全体像を正確に把握するためには、シミュレーションサイトの活用が非常に有効です。

感覚的に「減らない」と感じているだけでは、具体的な対策を立てることはできません。

多くのクレジットカード会社の公式サイトには、自社のカード利用者向けにリボ払いの返済シミュレーターが用意されています。

また、日本貸金業協会のような公的機関が提供するシミュレーターもあり、これらは中立的な立場で計算できるため参考になります。

これらのサイトでは、一般的に以下の情報を入力することで、返済計画を可視化できます。

- 現在の利用残高

- 手数料率(実質年率)

- 毎月の返済額

シミュレーションを行うことで、「完済までの期間」や「支払う手数料の総額」が明確になります。

ちなみに、先ほど100万円のリボ払いの手数料の例を取り上げましたが、この返済シミュレーションを利用すると、以下のような数字が算出されました。

- 金利:15%

- 返済手段:定額元利返済

- 毎月返済金額:20,000円

- 返済期間:79回

- 合計返済金額:1,579,050円

- うち利息金額:579,050円

この結果を目の当たりにすることで、現状の危機感を具体的に認識し、毎月の返済額を増やす、繰り上げ返済を検討するといった、次の行動へのモチベーションにつながります。

返済シミュレーションは、無料で利用でき個人情報などの登録も必要ありません。

まずは自分の数字と向き合うことから始めてみましょう。

リボ払いの上手な使い方と返済のコツ

リボ払いのリスクを理解した上で、どうしても利用が必要な場合や、すでに利用してしまった残高を効率的に返済していくためには、いくつかのコツがあります。

毎月の返済額を増額する

最も基本的かつ効果的な方法は、毎月の返済額を可能な範囲で増やすことです。

返済額を増やすことで、手数料に充てられる割合が相対的に下がり、元金の返済スピードが上がります。

これにより返済期間が短縮され、結果的に支払う手数料の総額を減らすことができます。

多くのカード会社では、会員サイトや電話で簡単に毎月の支払額を変更できます。

繰り上げ返済・一括返済を積極的に利用する

ボーナスや臨時収入があった際には、繰り上げ返済を積極的に活用しましょう。

繰り上げ返済した分はすべて元金の返済に充てられるため、手数料を大幅に節約する効果があります。

資金に余裕があれば、残高をまとめて支払う一括返済も有効です。

おまとめローンで金利負担を軽減する

もしリボ払いの残高が高額になっていたり、複数の会社の返済が重なっていたりする場合には、「おまとめローン」の利用を検討するのも一つの賢い方法です。

おまとめローンとは、複数の借入を一つのローンにまとめる金融商品で、一般的にリボ払いの手数料率(年15.0%前後)よりも低い金利が設定されています。

金利の低いローンに借り換えることで、毎月の返済額に占める手数料の割合を減らし、元金をより効率的に返済できるようになります。

ただし、利用には審査があり、借り換え後に再びクレジットカードを使いすぎては意味がありません。

あくまで返済を効率化するための手段として、計画的に利用することが大切です。

おまとめローンは、複数の借入れを一つの金融機関にまとめることで、月の返済金額や金利の減額効果が期待できます。 また、返済日や金利を一本化し、管理を簡単にするメリットもあります。 […]

完済まで新たなリボ払いは利用しない

どの返済方法を取るにしても、リボ払いの残高があるうちは、新たな買い物をリボ払いですることは避けましょう。

返済中に残高を増やしてしまうと、これまでの努力が水の泡になりかねません。

返済中は現金や手数料のかからない一括払いを利用することを徹底し、まずは残高をゼロにすることを目指してください。

なぜリボ払いは法律で規制されないのか

「これほど問題点が指摘されているのに、なぜリボ払いはなくならないのか」と疑問に思う方もいるかもしれません。

リボ払いが法律で規制されたり、禁止されたりしないのには、明確な理由があります。

それは、リボ払いのサービス自体が、法律の枠組みの中で提供されているからです。

現金を借りる「キャッシング」の利率は、利息制限法の上限内で規制されます。

一方、ショッピングリボの手数料は、主に「割賦販売法」の枠組みにおける「手数料」として規律されており、利息制限法の直接の適用対象ではありません。

実務上は、多くのカード会社で利用者を保護する観点も踏まえ、年15.0%前後が多く設定されています。

リボ払いは合法的な金融サービスです。国や金融庁も、リボ払いのリスクについては注意喚起を行っていますが、サービス自体を規制するまでには至っていません。

だからこそ、私たち消費者一人ひとりがその仕組みとリスクを正しく理解し、自己責任で賢く利用するか、あるいは利用しないかを判断する能力が求められます。

支払いが困難な場合の相談先はどこ?

もしリボ払いの返済が膨らみ、自力での解決が難しいと感じた場合は、一人で抱え込まずに専門の機関へ相談することが大切です。

早めに行動することで、取りうる選択肢も多くなります。

カード会社の相談窓口

まずは、利用しているクレジットカード会社の相談窓口に連絡してみましょう。

現在の状況を正直に伝えれば、一時的に毎月の返済額を減らす相談や、今後の返済計画についてアドバイスをもらえる場合があります。

消費生活センター

全国の自治体に設置されている消費生活センターへは、消費者ホットライン「188(いやや!)」で相談できます。(※相談は無料ですが、別途通話料がかかります)

リボ払いを含む契約トラブルや多重債務に関する相談を、専門の相談員が中立的な立場で聞いてくれます。

弁護士・司法書士

借金の総額が大きく、返済の目処が全く立たないような深刻な状況では、弁護士や司法書士といった法律の専門家への相談が有効です。

任意整理、個人再生、自己破産といった債務整理手続きを通じて、法的に借金を減額したり、免除したりする方法を検討してもらえます。

多くの事務所で無料相談を実施しているので、まずは現状を話してみることをお勧めします。

問題を先送りにせず、勇気を出して専門家の力を借りることが、生活再建への第一歩となります。

まとめ:正しく理解してリボ払いの「複利」的なリスクを回避しよう

この記事では、リボ払いの手数料の仕組みや、「複利」的なリスクについて取り上げました。

重要なのは、リボ払いは厳密な意味での複利ではないものの、毎月の返済額から手数料が優先的に引かれ、元金が減りにくい構造を持つため、大きなリスクをはらんでいるという点です。

この仕組みを理解しないまま利用を続けると、返済期間が長期化し、気づいた時には手数料だけで大きな金額を支払っていた、という事態に陥りかねません。

もしあなたが現在リボ払いの返済に悩んでいるなら、まずは無料で利用できるシミュレーターなどを使い、完済までにあと何年かかり、総額でいくらの手数料を支払うことになるのかを可視化することから始めてください。

現状を数字で把握することが、具体的な対策を立てるための第一歩となります。

その上で、繰り上げ返済を活用したり、金利の低いおまとめローンへの借り換えを検討したりと、できることから行動に移しましょう。

一人で解決するのが難しい場合は、決して抱え込まず、消費生活センターや法律の専門家に頼ることも考えてください。

リボ払いのリスクを正しく理解し、賢明な判断と行動で、健全な家計を取り戻しましょう。