「定額減税」は、個人事業主にとっても節税のチャンスです。

対象となる個人事業主が正しく手続きを行えば、家計への支援となる控除や給付金を受けることができます。

本記事では、定額減税の対象条件や適用方法、確定申告の際の記入の仕方や注意点についてわかりやすく解説します。

本記事のポイント

- 定額減税が個人事業主に適用される条件と対象者

- 個人事業主が定額減税を受けるための手続きと申告方法

- 控除しきれない場合の調整給付金の仕組み

- 給与所得と事業所得がある場合の対応方法

PR

⚠️ 確定申告、まだ終わってない方へ

「何から手をつければいいか分からない…」という方は、安心プランの「丸投げ仕分け」を使うと、仕訳作業が一気に進みます。私の場合は、未処理だった

667件の取引が約2秒

で仕訳されたので、正直かなりの衝撃でした。ただし、最終的な経費・プライベート判断は自分で確認が必要なので、まずは無料期間で動作確認してから継続利用を判断するのが安心です。

※3/16まで、提出以外の機能は無料で試せます。

定額減税に関する基本情報

定額減税とは

定額減税とは、所得税と住民税の負担を軽減するため、国が一時的に導入した特別措置です。

この制度は、物価上昇や生活費の負担増加を受けて、経済的な支援を目的に設計されています。

具体的には、2024年分の所得税と住民税が対象で、以下の控除額が適用されます。

- 所得税:納税者本人および同一生計配偶者、扶養親族1人あたり3万円

- 住民税:納税者本人および同一生計配偶者、扶養親族1人あたり1万円

この控除は、対象者全員に同額が適用されるため、中低所得層を中心に支援効果が期待できます。

一方で、税額を控除しきれない場合には調整給付金が支給される仕組みもあり、所得が低く納税額が少ない人への配慮もされています。

なお、住民税の非課税世帯や所得税を納めていない世帯に対しては、減税措置ができない代わりに給付金が支給されます。

詳細は、以下のページを参考にして下さい。

個人事業主は対象になる?

令和6年分の所得税において、定額による特別控除を受けられる対象者は、次の条件を満たす居住者です。

- 令和6年分の所得税の納税義務があること

- 令和6年分の合計所得金額が1,805万円以下であること

(※給与収入のみの場合は、給与収入が2,000万円以下である方が対象です)

上記の要件を満たしていれば、個人事業主も定額減税の対象です。

ただし、適用の方法やタイミングには会社員と異なる点があるため、注意が必要です。

以下に具体的なポイントを説明します。

1. 定額減税の適用方法

個人事業主は、基本的に2024年度分の確定申告で所得税の定額減税を受けます。

住民税については、2024年6月から始まる第1期分の納税額から自動的に控除されています。

2. 予定納税をしている場合

予定納税を行う個人事業主は、確定申告を待たずに第1期分(2024年7月分)から定額減税が適用されています。

ただし、同一生計配偶者や扶養親族分の控除を反映させるには、減額申請が必要です。

個人事業主が定額減税を受けるには、確定申告時に定額減税を受ける人数と金額を忘れずに記入することが不可欠です。

書き方や記入欄に関しては後ほど詳しくご紹介いたします。

4万円減税の対象者

納税者本人

対象条件

- 所得税または住民税を納めている場合は対象となります。

控除額

- 所得税:3万円

- 住民税:1万円

注意点

- 納税額が控除額を下回る場合は、差額分が「調整給付金」として支給されることがあります。

配偶者(同一生計配偶者)

対象条件

- 納税者と生計を共にしており、年間所得が48万円以下であること。

控除額

- 所得税:3万円

- 住民税:1万円

注意点

- 配偶者控除と併用可能ですが、配偶者の収入が基準額を超えると適用外となります。

扶養親族

対象条件

- 納税者に扶養されている親族で、16歳未満も含まれる。

- 納税者と生計を共にしており、年間所得が48万円以下であること。

所得税の扶養控除については、16歳未満の場合は対象外ですが、定額減税に関しては16歳未満も含まれますので忘れずに手続きをしましょう。

年末調整や確定申告の時期になると、書類に並ぶ税金の専門用語に頭を悩ませる方は少なくありません。 特に家族がいる場合、扶養控除とはどのような仕組みなのか、また自分たちは対象になるのかといった疑問は、家計を守るうえで避けては通れないテーマ[…]

控除額

- 所得税:1人あたり3万円

- 住民税:1人あたり1万円

16歳未満の扶養親族も減税対象となるため、未成年の子供を持つ家庭にとっては大きな節税効果が期待できます。

定額減税の4万円はいつまで?

定額減税の4万円の適用期間について、以下に具体的なタイムラインを示します。

1. 所得税の場合

所得税の減税は、2025年(令和7年)2月17日(月)から3月17日(月)に行われる2024年分の確定申告で適用されます。

2. 住民税の場合

住民税の減税は、2024年6月以降の納税分から自動的に適用されています。

定額減税の4万円は2024年に限定された特別措置ですが、確実に恩恵を受けるために、適切な手続きと準備を行うことが大切です。

定額減税の通知が届き、安堵した個人事業主の方も多いのではないでしょうか。 しかし、その後の仕訳でどの勘定科目を使えば良いのか、頭を悩ませていませんか。 もし処理を間違えれば、本来受けられるはずの恩恵が減ってしまう可能性も[…]

重要!定額減税に関する確定申告書の書き方

個人事業主やフリーランスの方が、定額減税を受けて節税するには、確定申告書へ正しく記入することが重要です。

ここでは、記入例について詳しくご紹介します。

記入すべき控除額

確定申告書に定額減税の控除額を記載する際は、以下の点に注意が必要です。

- 所得税:申告書の「所得控除」欄に1人当り3万円を記載

- 住民税:ー

確定申告書に記載するのは、所得税分の定額減税のみです。

確定申告書の記入例

ここでは、定額減税の記入例を取り上げます。

いずれも定額減税の要件を満たしていると仮定して、以下の家族構成に基づいて確定申告書の記載例をご紹介します。

- 事業主

- 配偶者

- 扶養親族(1人)

この場合、合計で3人分の定額減税が受けられます。

所得税と住民税を合わせると12万円の定額減税を受けられますが、確定申告書に記載するのは、所得税にかかる定額減税分です。

ですから、記入する金額は1に当たり3万円✕3人分=9万円となります。

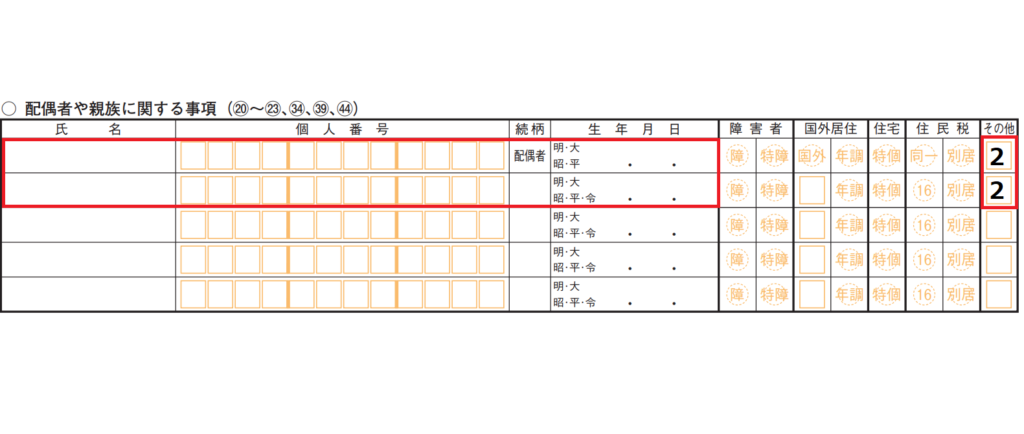

次に、確定申告書への記入例を取り上げます。

第一表への記入については、本人を含めるのに対して、第二表への記入については、本人は含めませんのでご注意下さい。

確定申告書の第一表にある税金の計算の㊹に、次のように記入します。

次に、確定申告書の第二表にある、配偶者や親族に関する事項に次の情報を記入します。

- 氏名

- 個人番号(マイナンバー)

- 続柄

- 生年月日

- その他

その他の部分には、数字の「2」を記入します。

その他の部分には、数字の「2」を記入します。

この2という数字は、同一生計配偶者・扶養親族が、定額減税の対象者であることを意味します。

定額減税の書き方については、国税庁のサイトで説明されている内容を参考にしています。

以下のリンクから確認することができるのでご覧ください。

参考:国税庁 税金の計算をする

注意点

繰り返しになりますが、確定申告書に人数や金額を記入しなければ、定額減税を受けることができませんので、十分ご注意下さい。

2024年(令和6年)分の確定申告の提出期限は、2025年(令和7年)2月17日~3月17日です。

期限を過ぎるとペナルティが課されて、多く税金を払うことになる可能性があります。

また、不備がある場合、税務署から確認が入ることがあるため、提出前に十分に確認を行いましょう。

個人事業主の定額減税に関連したQ&A

予定納税なしの個人事業主でも減税は受けられる?

1. 予定納税がない場合でも減税は適用可能

予定納税を行っていない個人事業主も、定額減税を受けることができます。

ただし、予定納税がない場合は、確定申告の際に減税額が適用される仕組みとなります。

2. 適用される減税額

予定納税がない場合でも、以下の控除額が適用されます。

- 所得税の減税:3万円

- 住民税の減税:1万円

所得税の減税は、確定申告時に手続きを行うことで差し引かれます。

3. 手続きのポイント

予定納税を行っていない場合、以下の点を注意してください。

- 確定申告書に正確な控除額を記載する

- 他の必要書類(収支内訳書、青色申告決算書など)を正確に揃える

特に確定申告が初めてであったり、手続きに慣れていない個人事業主の方は、疑問点があれば税務署などに確認することをおすすめします。

定額減税は、予定納税がない個人事業主にも公平に適用される制度です。

確定申告を正確に行い、確実に減税を受けられるようにしましょう。

控除額を引ききれない場合

1. 引ききれないケースとは

納める税金額が少ない場合、所得税や住民税の減税額(所得税3万円、住民税1万円)を全額活用できない場合があります。

2. 引ききれなかった控除の取り扱い

引ききれない場合、以下のように処理されます。

- 所得税:控除額が課税額を上回った場合、残額は無効となります(繰り越し制度は適用されません)。

- 住民税:同様に、控除額が課税額を超えた場合、差額は消滅します。

ただし、所得税及び個人住民税所得割それぞれで定額減税しきれない額は、不足額の合計を算出して、1万円未満の端数は1万円単位に切り上げて調整給付金として支給されます。

3. 具体例での解説

例えば、所得税と住民税の合計納税額が25,000円だった場合、定額減税の合計控除額40,000円から差し引くと、15,000円分が控除しきれない金額となります。

このケースでは、1万円未満の端数である5,000円の部分が1万円に切り上げられるので、合計で2万円が支給されることになります。

個人事業主が給与所得を得ている場合

個人事業主が給与所得を得ている場合、定額減税の適用についていくつかのポイントを押さえる必要があります。

給与所得者としての立場と個人事業主としての収入が混在する場合、どのように減税が適用されるかを理解しましょう。

1. 給与所得と事業所得の違い

給与所得は、会社などの雇用主から支払われる給与や賞与に基づく所得を指します。

一方で、事業所得は自営業やフリーランスとしての事業活動から得られる収入です。

この2つの所得の計算方法や控除方法は異なります。

2. 給与所得者としての定額減税の適用

給与所得がある場合、通常は源泉徴収が行われ、年末調整で定額減税の控除が自動的に反映されます。

個人事業主がアルバイトなどの兼業を行って給与を受け取る場合、その給与が事業の収入と明確に区分されていることが重要です。

3. 複数の所得を持つ場合の注意点

個人事業主が給与所得と事業所得の両方を持つ場合、確定申告でこれらを合算して税額を計算します。

定額減税は合算された課税所得に対して適用されるため、所得の計上方法や経費計上に注意が必要です。

給与所得と事業所得を適切に区分し、それぞれの控除や経費を最大限に活用することで、定額減税の恩恵を効率的に受けることができます。

個人事業主が給与所得を得ている場合については、以下の記事で詳しくご説明していますので参考にして下さい。

個人事業主の方で、事業所得に加えて給与所得を得ている場合の、会計処理や所得金額の計算方法についてご説明しています。 副業を始める方が増えており、事業所得と給与所得がある方も増えていると思いますの[…]

まとめ

定額減税は、所得税と住民税の負担を軽減し、個人事業主を含む多くの人々にとって経済的な支援となる制度です。

個人事業主が定額減税を適用するには、一定の所得条件を満たす必要があります。

また、確定申告の際には、適用される控除額や対象人数を正確に記入することが重要です。

さらに、所得税や住民税の控除額を引ききれない場合には、調整給付金の支給を受ける仕組みもあり、低所得者層にも配慮されています。

この記事で紹介したポイントを押さえ、適切な手続きを行えば、定額減税を活用して大きな節税効果を得ることができます。

確定申告や必要書類の準備を早めに進め、2024年度の税負担を軽減しましょう。

🔧 当サイト独自の無料診断ツール(個人情報の登録不要)

- 一般家庭の平均と比較して「高い支出」を1分でチェック。勘定科目も表示!(個人事業主・フリーランス向け)

-

🧾 会計ソフト診断あなたの業種・規模に合う会計ソフトを最短で判定