今回の記事では、金融ブラックの個人事業主でも即日融資が可能かどうかや、借りる以外の選択肢について取り上げています。

緊急な資金繰りの必要に対処する上で、参考になる内容となっています。

金融ブラックの個人事業主:即日融資の現実

結論から言いますと、金融ブラックの個人事業主が即日融資を受けられる可能性は非常に低いです。

金融ブラックとは、過去の返済遅延や債務不履行などの理由で信用情報機関に登録された、信用情報の悪化を指します。

ただでさえ、安定した収入のある会社員よりも、個人事業主の方が融資を受けるハードルは上がります。

さらに、個人事業主がブラックリストに載っている場合、不可能だと断言はできませんが、融資を受けられる可能性は非常に低いと言わざるを得ません。

銀行や大手消費者金融などは、融資を行う際に信用情報機関からの情報提供を受けて、申込者の信用状況を確認します。

この時、金融ブラックとして登録されている場合、融資のリスクが高いと判断され申し込みが却下されることとなります。

一部の中小消費者金融(街金)であれば、借入できる可能性はあります。

ただし、例え借入できたとしても、信用力が低いために金利が高めに設定されることが一般的ですし、借入できる可能性自体決して高くないのが現実です。

ですが、緊急な資金調達が必要なので、即日融資の情報を調べていると思います。

そこで、個人事業主におすすめしたいのが、ファクタリングによる資金調達です。

売掛金を売却することで資金調達するファクタリングであれば、即日対応の業者は多いですし、金融ブラックの個人事業主でも利用できる可能性が高いからです。

ファクタリングであれば、金融ブラックの個人事業主でも利用できる可能性が高い理由については、次の見出しで詳しくご説明したいと思います。

資金繰りが厳しくても闇金に手を出すことだけは避けるべきです。

闇金から借入した場合、後々大きな問題を抱えたりトラブルに巻き込まれる可能性が高いからです。

中小消費者金融(街金)の詳しい情報や、闇金を利用すべきでない理由については、次の記事で詳しく取り上げていますので参考にして下さい。

参考記事:スーパーブラックでも借りれる?闇金以外の借入&金策方法について

ファクタリングは個人事業主でも即日資金調達が可能

ファクタリングは、企業や個人事業主が持つ売掛金を金融機関やファクタリング会社に売却し、その代金を前払いとして受け取る資金調達の手法です。

このシステムの最大の特徴は、売掛金そのものが資金調達の担保となる点にあります。

従って、ファクタリングを利用する場合、従来の融資とは異なり、個人の信用情報や過去の返済履歴が中心となる審査が行われるわけではありません。

主要な審査ポイントは、売掛金の存在やその額、取引先の信用度などに焦点が当てられます。

このため、金融ブラックの状態であっても、一定の売掛金が存在すれば、ファクタリングを通じて即日で資金を調達することが可能となります。

しかし、ファクタリングには手数料や費用が発生するため、そのコストを考慮した上で利用することが重要です。

また、ファクタリングを利用する際は、取引先との関係や将来の取引の見通しを損なわないよう、適切なファクタリング会社を選ぶことが求められます。

融資即日OKのファクタリングを利用する際の注意点

ファクタリングは、即日に資金調達が可能で、金融ブラックでも利用できる大きなメリットがある反面、利用の際に注意すべきこともあります。

ファクタリングの利用を検討する場合は、事前に注意点について確認しておくようお勧めしたいと思います。

この見出しでは、以下の4つの注意点について取り上げています。

気になる内容だけでも確認しておいて下さい。

- 売掛金の金額以下の資金調達しかできない

- 取引先に知られないようにする方法

- 債権譲渡登記

- 償還請求権

売掛金の金額以下の資金調達しかできない

ファクタリングは、売掛債権の額面金額以上の資金調達ができません。

ファクタリングは借入ではなく、保有している売掛金の買取サービスだからです。

額面金額から、手数料などが差し引かれて入金されますので、できれば手数料の安い業者を選びましょう。

また、ファクタリング会社の多くは掛目(かけめ)を設定しています。

掛目とは、売掛債権の買取率のことですが、ファクタリング会社により売掛金の信用力が考慮されることで、その割合が決定されます。

掛目が設定されている場合は、額面金額にその買取率を掛けた上で手数料が差し引かれて入金されますので、買取率の割合によっては売掛金に対する資金調達額の割合が少ない可能性があります。

最終的に、額面金額との差額は、ファクタリング会社が売掛債権を回収した後に支払われます。

取引先に知られないようにする方法

取引先にファクタリングの利用を知られたくない場合は、2社間取引を選択する必要があります。

ファクタリングには、2社間取引と3社間取引とがあり、この2つの取引には次のような違いがあります。

- 2社間取引・・ファクタリング利用者とファクタリング会社のみで取引

- 3社間取引・・上記に加えて、取引先も含めた3社間での取引

3社間取引の場合、ファクタリングの利用を取引先に通知し承諾を得る必要があるので、ファクタリングの利用を知られてしまいます。

ファクタリングの利用を知られてしまうと、今後の取引に影響が生じるのではないかと考えるかも知れません。

こうした懸念や不安がある場合は、2社間取引を選択して下さい。

2社間取引であれば、取引先への通知や承諾を得る必要がありませんので、安心してファクタリングを利用することができます。

ただし、3社間取引よりも2社間取引の方が手数料は高くなりますので、利用の際はよく確認しておきましょう。

債権譲渡登記

ファクタリング会社によっては、債権譲渡登記を行う場合があります。

債権譲渡登記を行うことで、第三者に対して債権の所有者であることを主張できるので、債権を回収できないリスクを下げることができるからです。

例えば、ファクタリングを申し込んだ利用者が、ファクタリング会社と売掛債権の譲渡契約を締結した後に、他の人や会社とも譲渡契約を締結することがありえます。

最初に譲渡した条件よりも、もっと好条件で買い取ってくれる人や会社が現れた場合、上記のような二重譲渡が発生するリスクもあります。

ファクタリング会社からすれば、債権譲渡登記を行うことでこうしたリスクを避けられます。

ただし、債権譲渡登記を行うことで、誰でもその情報を確認することが可能となるため、取引先にファクタリングの利用が知られる可能性があります。

気になる場合は、ファクタリング会社のサービス内容をよく確認することをお勧めします。

償還請求権

ファクタリングにおける償還請求権とは、利用者に対して債権の金額を請求できる権利のことです。

例えば、「償還請求権あり」でファクタリング契約した場合、ファクタリング利用者に対して請求されるリスクが残ります。

取引先の倒産などにより、ファクタリング会社が売掛債権を回収できない可能性があるからです。

こうしたリスクを避けるためには、償還請求権なし(ノンリコース)で契約する必要があります。

ちなみに、優良なファクタリング会社であれば、ほぼ全ての業者が「償還請求権なし」での契約が可能です。

もちろん、この記事でご紹介しているファクタリング会社も、「償還請求権なし」で申込みができます。

融資即日OK!個人事業主にお勧めのファクタリング会社7選

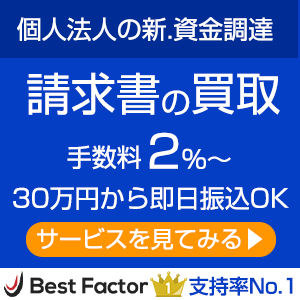

ベストファクター

| ファクタリング会社名 | ベストファクター |

|---|---|

| 運営会社 | 株式会社アレシア |

| 本社所在地 | 東京都新宿区山吹町261 トリオタワーノース4F |

| 代表取締役社長 | 班目 裕樹 |

| 対象 | 法人・個人事業主・フリーランス |

| 取扱額 | 30万円~ |

| 手数料 | 2~20% |

| スピード | 最短即日 |

| その他 | 審査通過率92.25% 償還請求権なし |

「ベストファクター」は、株式会社アレシアが運営するファクタリング会社で、以下のような特徴があります。

- 柔軟な対応

- 審査通過率が高い

- 入金が早い

特にベストファクターをお勧めする理由としては、事業主の状況に応じて柔軟な対応をしてくれることです。

ベストファクターであれば、次のような審査に通りにくいと思われる状況でも、ファクタリングを利用できる可能性があります。

- 開業したばかり

- 直近の決算が赤字

- 税金を滞納している

- 借り入れが複数ある

- 他社から断られた

このような状況にある場合、銀行などからの借り入れはもちろん、ファクタリグであっても審査に通らないのではと考えるかも知れません。

ですが、ベストファクターのサイトには、上記のようなケースでも対応可能であることが記載されています。

実際ベストファクターの審査通過率は、92.25%と高いことからも、柔軟に対応してくれるファクタリング会社だと言えます。

入金のスピードについても、最短1時間で資金化が可能となっており、即日での振込実行率は61.5%(2022年11月時点の実績)と説明されていることから、緊急な資金調達を希望する事業主に対して、素早い対応を行っていることが分かります。

他にもベストファクターでは、「簡単スピード診断」というサービスを提供しています。

これは、保有している売掛債権を最大98%で買取可能かどうかが、5分でわかる便利なサービスです。

直接無料相談もできますが、その前に現在保有している売掛債権の資金調達金額を調べて見たい場合は、こうしたサービスを使ってみるのもお勧めです。

トップ・マネジメント

| ファクタリング会社名 | 株式会社トップ・マネジメント |

|---|---|

| 設立年月日 | 2009年4月21日 |

| 本社所在地 | 東京都千代田区鍛冶町1-4-3竹内ビル2F |

| 対象 | 法人・個人事業主 |

| 2社間ファクタリング手数料 | 3.5%~12.5% |

| 3社間ファクタリング手数料 | 0.5%~3.5% |

| スピード | 最短即日 |

| 最低取扱額 | 30万円 |

| 最高取扱額 | 3億円 |

| その他 | ●全国対応 ●45,000件以上の取引実績 |

「トップ・マネジメント」は、2009年に創業して以来、サービスの提供を続けており実績が豊富なファクタリング会社です。

総買い取り件数は、55,000件を超えており、初めてファクタリングを申し込む事業主でも安心して利用することができます。

トップ・マネジメントのファクタリング手数料は、2社間取引で3.5%~12.5%、3社間取引では0.5%~3.5%程度となっていて、相場よりかなり安いファクタリング会社です。

建設業やシステム開発などに多い、3〜6ヶ月程の長期の支払いサイトにも対応しています。

ただし、トップ・マネジメントのファクタリングを利用するにあたっては、法人相手の売掛金がなければ利用できない可能性がありますのでご注意下さい。

まずは、無料のお見積りフォームから、ご自身の状況で利用可能かどうかを確認してみることをお勧めします。

![]()

日本中小企業金融サポート機構

| ファクタリング会社名 | 日本中小企業金融サポート機構 |

|---|---|

| 設立年月日 | 2017年5月 |

| 本社所在地 | ●〒105-0012 東京都港区芝大門1-2-18 2階 |

| 対象 | ●法人 ●個人事業主 |

| 利用可能額 | ●無制限 |

| 手数料 | ●1.5%~ |

| 資金調達日数 | ●最短3時間 |

| 手続方法 | ●オンライン契約 ●郵送 |

| 必要書類 | ●売掛金に関する資料(請求書、契約書など) ●口座の入出金履歴(直近3か月分) |

| その他 | ●審査通過率は非公開 ●印紙代、郵送代0円 ●ファクタリング以外でのサポートも可能 |

![]()

「日本中小企業金融サポート機構」も取引実績が豊富で、2024年12月時点の取引状況は以下の通りです。

- 累計取引者数:13,190社

- 支援総額:318億円

ファクタリングサービスは、手数料1.5%~から利用することができます。

オンラインだけでなく郵送でも手続きはできますが、即日対応を希望する場合は、オンラインにて手続きをする必要があります。

一般社団法人の日本中小企業金融サポート機構は、経営革新等支援機関ですから、ファクタリング以外の資金繰りに関する相談にも対応可能です。

仮に、ファクタリングによる資金調達が難しいとしても、ファクタリング以外のサポートも可能ですので、資金繰りの相談先として利用を検討してみてはいかがでしょうか。

QuQuMo(ククモ)

| ファクタリング会社名 | 株式会社アクティブサポート |

|---|---|

| 設立年月日 | 2019年2月 |

| 本社所在地 | 東京都豊島区東池袋3-9-12 ニットービル9階 |

| 対象 | 法人 個人事業主 |

| 利用可能額 | 金額上限・下限なし |

| 手数料 | 1%~14.8% |

| 資金調達日数 | 最速2時間 |

| 手続方法 | オンライン完結 |

| その他 | 債権譲渡登記の設定は不要 必要書類は2点のみ(請求書・通帳) |

株式会社アクティブサポートが運営する![]() 「QuQuMo(ククモ)」は、以下のような特徴があるため、利用しやすいファクタリング会社だと言えます。

「QuQuMo(ククモ)」は、以下のような特徴があるため、利用しやすいファクタリング会社だと言えます。

- 入金が早い

- 手数料が割安

- セキュリティー面で安心

QuQuMo(ククモ)の場合、入金までの時間が最速で2時間と非常に素早い対応をしてもらえます。

またQuQuMo(ククモ)の手数料は、1%~14.8%ですから相場と比べても高くはありません。

QuQuMo(ククモ)はオンライン取引に対応しており、クラウドサインを導入していますので、セキュリティ面でも安心して利用することができます。

ラボル(Labol)

| 項目 | 内容 |

|---|---|

| ファクタリング会社名 | ラボル(Labol) |

| 運営会社 | 株式会社ラボル ※ラボルはプライム上場企業の子会社です |

| 本社所在地 |

東京都渋谷区道玄坂1-20-8 寿パークビル 7F |

| 代表取締役社長 | 吉田 教充 |

| 対象 | 個人事業主 フリーランス |

| 取扱額 | 1万円~ |

| 手数料 | 10% |

| スピード | 最短30分 |

| その他 | 面談不要・Web完結でお申込み可能 決算書・入出金明細・契約書などの面倒な書類は不要 秘密厳守 |

![]() 「labol(ラボル)」は、個人事業主やフリーランスなどの小規模事業者に特化したファクタリング会社です。

「labol(ラボル)」は、個人事業主やフリーランスなどの小規模事業者に特化したファクタリング会社です。

その主な特徴としては、完全オンライン契約、土日でも最短30分で入金が可能な点などがありますが、他社にはない主要な特徴が、審査が終わり次第、24時間365日いつでも振り込みを行ってくれることです。

これは、ラボルがセブンイレブンに設置されている、セブン銀行ATMを活用することにより可能となっています。

手数料は一律10%、買取金額は1万円からとなっており、全国対応でサービスを提供しています。

少額の資金調達にも対応しているラボルは、個人事業主やフリーランスの方々にとって非常に便利なファクタリング会社と言えるでしょう。

緊急な資金調達が必要な場合、まず利用を検討したいファクタリング会社です。

ペイトナー ファクタリング(旧先払い)

| ファクタリング会社名 | ペイトナー株式会社(旧yup株式会社) |

|---|---|

| 設立年月日 | 2019年2月 |

| 本社所在地 | 東京都港区赤坂1-12-32 アーク森ビル3階 |

| 代表取締役社長 | 阪井 優 |

| 資本金 | 3億6,863万4,614円 |

| 対象 | フリーランス・個人事業主・法人 |

| 2社間ファクタリング手数料 | 10% |

| 最低取扱額 | 下限設定無し |

| 最高取扱額 | 25万円(新規登録) ※利用状況に応じて限度額は拡大 |

| スピード | 最短10分 |

| その他 | オンライン型ファクタリング 幅広い職種に対応 |

「ペイトナー ファクタリング(旧先払い)」は、フリーランス向けのオンライン型ファクタリングサービスです。

利用できる業種は幅広く、請求書を発行するフリーランスの方であれば、ほぼ全業種でサービスが利用できます。

最短10分という速さで資金調達が可能です。

ただし、新規登録時の最高取扱額は、25万円までと少額となっています。(※利用状況に応じて限度額は拡大していきます)

リピート率は70%以上、お客様満足度も98.5%と非常に高いですから、多くのフリーランスに支持されているファクタリング会社だと言えるでしょう。

これまで累計申込件数は20,000件、申込総額は50億円を突破しており、利用者や利用金額は右肩上がりに増加しています。

ファクタリングの利用手数料は、10%と固定されているので、利用の際に必要な金額を把握し易いです。

ビートレーディング

| ファクタリング会社名 | 株式会社ビートレーディング |

|---|---|

| 設立年月日 | 2012年4月 |

| 本社所在地 | 東京都港区芝大門一丁目2-18 野依ビル 3階・4階 |

| 対象 | 法人 個人事業主 |

| 利用可能額 | 下限:なし 上限:なし (1万円~7億円の実績あり) |

| 手数料 | 2社間:約4%~12% 3社間:約2%~9% |

| 資金調達日数 | 最短2時間 |

| 手続方法 | オンライン 郵送 来社 訪問 |

| 必要書類 | 売掛債権に関する資料(契約書、発注書、請求書など) 口座の入出金明細(直近2か月分) |

| その他 | 最短審査30分 全国に5拠点(東京、宮城、愛知、大阪、福岡) 取引実績7.1万社(※2025年3月時点) |

「株式会社ビートレーディング」は、2012年4月からファクタリング事業を開始しており、これまでに7.1万社、累計取扱高も1,550億円以上の実績があり、現在も右肩上がりで利用者が増加しています。

現在、5つの拠点(東京、宮城、愛知、大阪、福岡)があり全国対応のサービスを提供しています。

また、オンライン取引による手続きができ、最短2時間での資金調達が可能です。

2社間取引にも対応しているので、取引先にファクタリングの利用が知られることもありません。

手数料も2%~となっており、ファクタリングの相場よりもかなり安い料金設定になっています。

ビートレーディングの場合、下記の2つの書類で手続きが可能で、30分程度で審査結果や買取金額を確認することができます。

- 売掛債権に関する資料(契約書、発注書、請求書など)

- 口座の入出金明細(直近2か月分)

ちなみに、ビートレーディングに関しては、2022年7月31日(日)放送のTOKYO MX「ええじゃない課Biz」番組内で紹介されています。

ビートレーディングのサイト内で、動画を確認することができます。

8分ほどの動画で、ファクタリング及びビートレーディングのサービスについて、分かりやすく説明されていますので参考にしてみてはいかがでしょうか?

金融ブラックの個人事業主でも融資可能?おすすめ街金を紹介

状況はそれぞれですが、金融ブラックの個人事業主の場合、信用力や返済能力に問題がある可能性が高いため、借入できる可能性が非常に低いです。

ですが、どうしても借入を検討したい場合は、取引実績豊富な街金の利用を検討することができます。

以下にお勧めの街金3社をご紹介していますので参考にして下さい。

セントラル

| セントラル | 概要 |

|---|---|

| 本社 | 愛媛県松山市河原町9-2 クロカワビル2F |

| 融資額 | 1万円~300万円 |

| 貸付利率 | 4.8~18% |

| スピード | 最短当日 審査時間は最短30分 |

| 登録番号 | 登録番号:四国財務局長(9)第00083号 日本貸金業協会会員 第001473号 |

| その他 | 創業は昭和48年 初回最大30日金利0円 |

セントラルは、創業が昭和48年と古く実績のある消費者金融業者です。

全国対応で最短当日の融資が可能です。

また、始めての場合、最大30日間金利0円で利用することができます。

借入・返済は、全国のセブン銀行ATMで行えます。

セントラルの詳細はこちら⇒セントラルなら最大30日間金利0円

フクホー

| フクホー | 概要 |

|---|---|

| 本社 | 大阪市浪速区難波中三丁目9番5号 福宝ビル |

| 融資額 | 5万円~200万円 |

| 貸付利率 | 7.3%~18% |

| スピード | 最短で即日対応 |

| 登録番号 | 大阪府知事(06)第12736号 日本貸金業協会会員第001391号 |

| その他 | WEBで24時間365日申込可能 レディースキャッシングにも対応 |

フクホーは、創業45年以上の実績があり、WEBで24時間いつでも申込ができます。

来店不要で最短即日振込みに対応しており、借入範囲は5万円~200万円です。

レディースキャッシングにも対応しているので、女性でも安心して利用することができます。

フクホーの詳細はこちら⇒キャッシング・ローンのことならフクホーへ!

スカイオフィス

| スカイオフィス | 概要 |

|---|---|

| 本社 | 福岡市中央区赤坂1-14-22 センチュリー赤坂門ビル8F A-1 |

| 融資額 | 1万円~50万円 |

| 貸付利率 | 15~20% |

| スピード | 最短即日※当日 9:00〜14:00 までにお申込みの場合 |

| 登録番号 | 福岡県知事(6)第08437号 日本貸金業協会会員第001567号 |

| その他 | 全国対応 来店不要 |

スカイオフィスは、他社で断られた方でも柔軟に対応してくれる消費者金融です。

当日 9:00〜14:00 までに申込みを行い審査が通れば、その日に融資を受けられます。

インターネットで手続きできて、申込みの時間帯によっては即日融資も可能なので、急な出費でお困りの場合は申し込みを検討できます。

本社は福岡ですが、全国対応可能です。

スカイオフィスの詳細はこちら⇒即日振込み可能!!50万円まで融資可能

ブラックリストに載る原因と影響を理解し信用情報を改善しよう

ブラックリストに載るという言葉を聞くと、債務整理を行った人のリストが存在すると誤解されがちですが、実際にはそういったリストは存在しません。

ブラックリストとは、信用情報機関に事故情報が登録されている状態を指す言葉です。

日本には、主に以下の3つの信用情報機関が存在します。

- 全国銀行個人信用情報センター(KSG)

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

一旦、信用情報に傷がつくと、一定期間クレジットカードが作れなくなったり借入が難しくなります。

以下に、信用情報に傷がつく状況を取り上げます。

ブラックリストに載る原因を理解し、信用情報の改善を心がけましょう。

申込ブラック

申し込みブラックとは、短期間の間に複数の金融機関にローンやキャッシングの申込を行った結果、審査に通りにくくなる状態を指します。

この言葉は正式な金融用語ではなく、明確な基準が設定されているわけではありません。

しかし、複数の金融機関への申込が短期間に行われると、それが信用情報機関に登録され、その結果として審査に通りにくくなる可能性が高まります。

金融機関は、ローンやキャッシングの申込を受けた際、信用情報機関に照会を行い、申込者の信用情報を確認します。

この信用情報には、過去のローンやクレジットカードの利用状況、申込履歴などが記録されています。

短期間に複数の金融機関からの申込履歴が確認されると、金融機関は貸したお金が返ってこない貸し倒れリスクを懸念し、審査が厳しくなる可能性があります。

申し込みブラックの状態になると、約6ヶ月から1年程度は新たなローンやキャッシングの審査に通りにくくなると言われていますので注意が必要です。

返済遅滞

返済が遅れたり、数ヶ月返済ができなくなると、信用情報機関に記録されます。

この記録は一定期間残るため、ローンやクレジットカードの申し込みをする際、審査に影響する可能性があります。

返済遅滞によって信用情報に傷がつくだけでなく、金融機関によっては契約を解除し、残債の一括返済を求められることもあります。

返済が長期間滞ると、金融機関は法的措置を取ることも考えられるため注意が必要です。

債務整理

債務整理を行うと、信用情報機関に事故情報としてその事実が登録されます。

事故情報とは、債務整理を行ったことや、返済が一定期間滞ったなどの情報を指します。

信用情報は、銀行や消費者金融、クレジットカード会社などが、申込者の信用度を判断する際の材料として利用されます。

事故情報が記録されると、その人の経済的信用が低下し、約5〜10年ほどの期間は新しいクレジットカードの作成や借入れ、スマホや携帯電話の分割購入などが困難になることが考えられます。

債務整理を検討する際や、すでに行った後の生活において、信用情報の影響を理解しておくことは非常に重要です。

信用情報の影響を最小限に抑えるための対策や、信用情報の確認方法など、さまざまな情報を事前に把握しておくことで、より安心して生活を送ることができるでしょう。

自転車操業の可能性が高ければ債務整理も検討できる

債務整理とは

債務整理にはいくつかの方法があり、それぞれの状況に応じて最適な方法を選ぶ必要があります。

主な方法としては、次の通りです。

- 任意整理:債権者との話し合いで解決を図る手続き。利息のカットや返済額の減額などが行われます。

- 個人再生:裁判所を通じて、借金を減額(5分の1程度)する手続き。

- 自己破産:裁判所を通じて、借金を免除する手続き。

債務整理は、弁護士や司法書士に依頼して手続きを行います。

安心して利用できる理由

債務整理は、弁護士や司法書士に依頼して法律に基づき借金の減額もしくは免除をしてもらう手続きです。

専門家のサポート

債務整理は弁護士や司法書士などの専門家に依頼することが一般的です。

これにより、適切な手続きや交渉が行われ、借金問題の解決がスムーズに進むことが期待できます。

返済の負担軽減

債務整理を行うことで、返済額が減少したり、利息がカットされることが多いため、返済の負担が軽減されます。

法律に基づいた手続き

債務整理は法的な手続きを経るため、不当な取り立てや過剰な利息の請求などから守られます。

無料相談

多くの法律事務所や弁護士法人では、債務整理に関する無料相談を受け付けています。

これにより、自身の状況に合った解決策を知ることができます。

債務整理は、借金問題に悩む人にとって、新しい人生をスタートさせるための強力な方法です。

無料&匿名で利用できる借金減額診断の活用

無料で診断可能

借金減額シミュレーターは無料で24時間利用可能であり、何度でも利用することができます。

法律に基づく診断

弁護士や法律事務所が法律に基づいて診断を行います。

匿名での利用

多くの場合、氏名などの個人情報を匿名で利用でき、診断結果が信用情報などに登録される心配はありません。

相談の自由

シミュレーターでの診断後、そのまま法律事務所に相談することも可能です。

ですが、必ず債務整理を依頼しないといけない訳ではありません。

信頼性

シミュレーターは、弁護士事務所などの専門家によって運営されており信頼性が高いです。

これらの理由から、法律事務所の借金減額シミュレーターは安心して利用できるツールと言えます。

債務整理については弁護士か司法書士に手続きを依頼できますが、司法書士は取り扱える債務額などに制限がある(140万円以下)のに対して、弁護士であればそのような制限がありません。

ちなみに、〇〇法律事務所と「法律」という文字を含んだ事務所名がつけられるのは弁護士だけです。

ですから、〇〇法律事務所と表示されていれば、弁護士が対応してくれるので安心です。

記事のまとめ

金融ブラックの個人事業主が借入できる可能性は非常に低いです。

ですが、闇金から借り入れることは、絶対に避けるようにして下さい。

個人事業主の場合は、借りる以外の方法でも、ファクタリングを利用すれば即日資金調達することが可能です。

金融ブラックの原因となる状況を理解して、信用情報の改善に努めましょう。