本記事では、家内労働者等の必要経費の特例の適用方法や具体的な記入例を詳しく解説します。

青色申告・白色申告それぞれの申告書への記入方法、確定申告書作成コーナーやe-Taxソフトを使った入力手順も紹介しています。

正しく申告することで節税メリットを最大限に活用できます。

家内労働者等の必要経費の特例の書き方や入力方法を知りたい方は、ぜひ最後までご覧ください。

本記事のポイント

- 家内労働者等の必要経費の特例の書き方

- 確定申告書作成コーナーでの入力方法

- e-Taxソフトを使った申告方法

- 事業所得以外の所得がある場合の計算方法

PR

⚠️ 確定申告、まだ終わってない方へ

確定申告がまだ終わっていない方は、まず仕訳を片付けると一気に気持ちがラクになります。特にタックスナップの「丸投げ仕分け」は、迷いがちな仕訳作業を一気に進められる機能です。

私の場合は、 667件の取引が約2秒 で仕訳されました。ただし端末や通信状況などにより、処理の時間は異なる可能性があります。

3/16までは提出・印刷以外を無料で試せます。無料のうちに使ってみて、合うかどうかを確認してみてください。

※仕訳後に、勘定科目や金額は念のため確認しておくと安心です。

※3/16まで、提出以外の機能は無料で試せます。

クーポンは、初回登録時に入力しておくとスムーズです。合わなければ無料期間中に解約できます。

▶ 無料でタックスナップを試してみる(3/16まで) ※「丸投げ仕分け」の詳細や体験談を確認できる記事はこちら事業所得だけの場合の「家内労働者等の必要経費の特例」の書き方と記入例

最初に、事業所得だけの場合の、家内労働者等の必要経費の特例の書き方について取り上げます。

一例として、下記の所得と経費がかかったと仮定します。

- 事業所得・・190万円

- 必要経費・・30万円

青色申告の場合と白色申告の場合の2つの記入例を取り上げていますが、青色申告については55万円の特別控除を受けることを想定しています。

青色申告特別控除は、一定の要件を満たせば、最大65万円の控除が可能です。

以下の記事でご説明していますので参考にして下さい。

青色申告の書き方

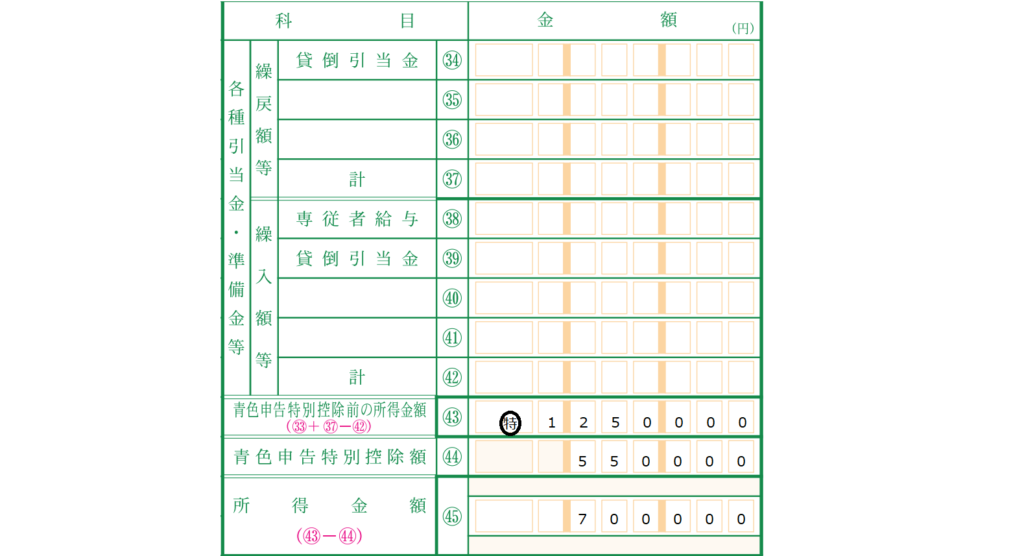

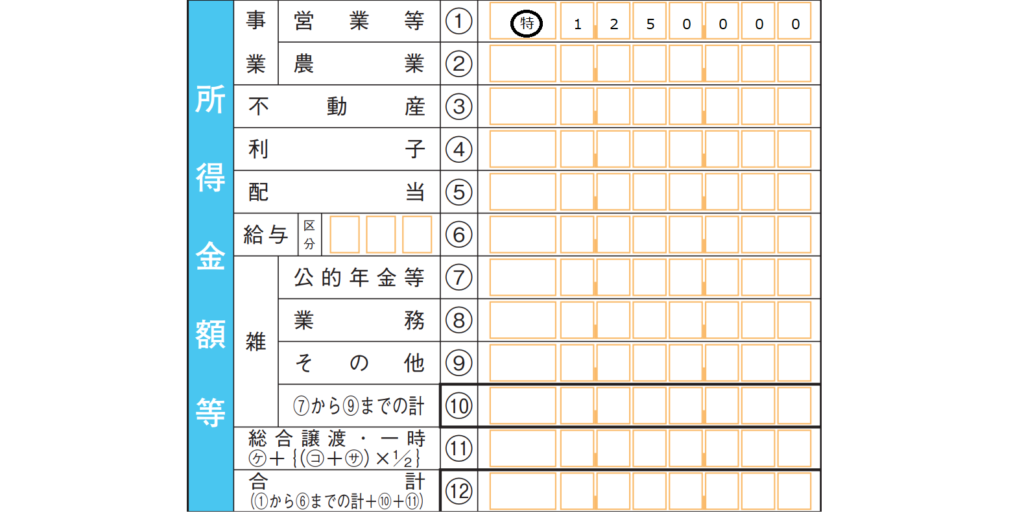

青色申告の場合は、青色申告決算書の損益計算書にある㊸「青色申告特別控除前の所得金額」のところに、190万円から65万円の経費の特例を差し引いた金額を記入します。

実際にかかった経費30万円を差し引いた160万円ではなく、必要経費の特例の65万円を差し引いた125万円になりますので間違いないようにご注意下さい。

その金額の左側のスペースに「特」の文字を記入して◯で囲みます。

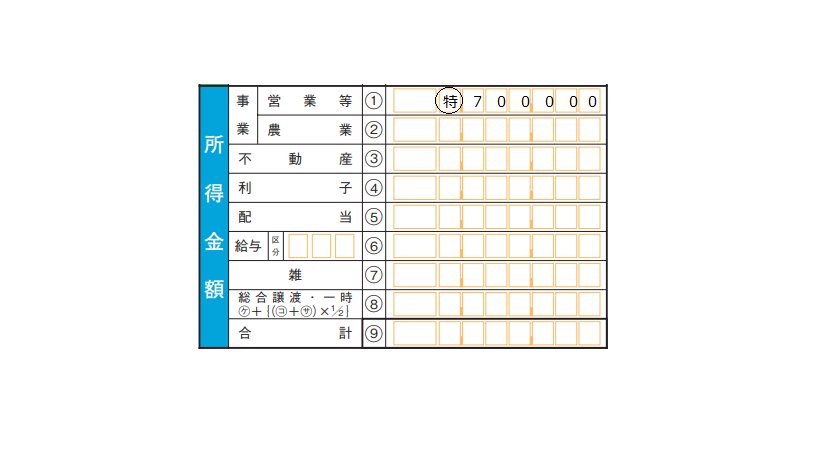

さらに、125万円から青色申告特別控除の55万円を差し引いた70万円が所得金額となりますが、この金額を確定申告書の所得金額の部分に記入する際に、先程損益計算書に記入したように70万円の左のスペースに「特」の文字を記入して◯で囲みます。

最後に、確定申告書の第二表の特例適用条文等に「措法27」と書けばOKです。

白色申告の書き方

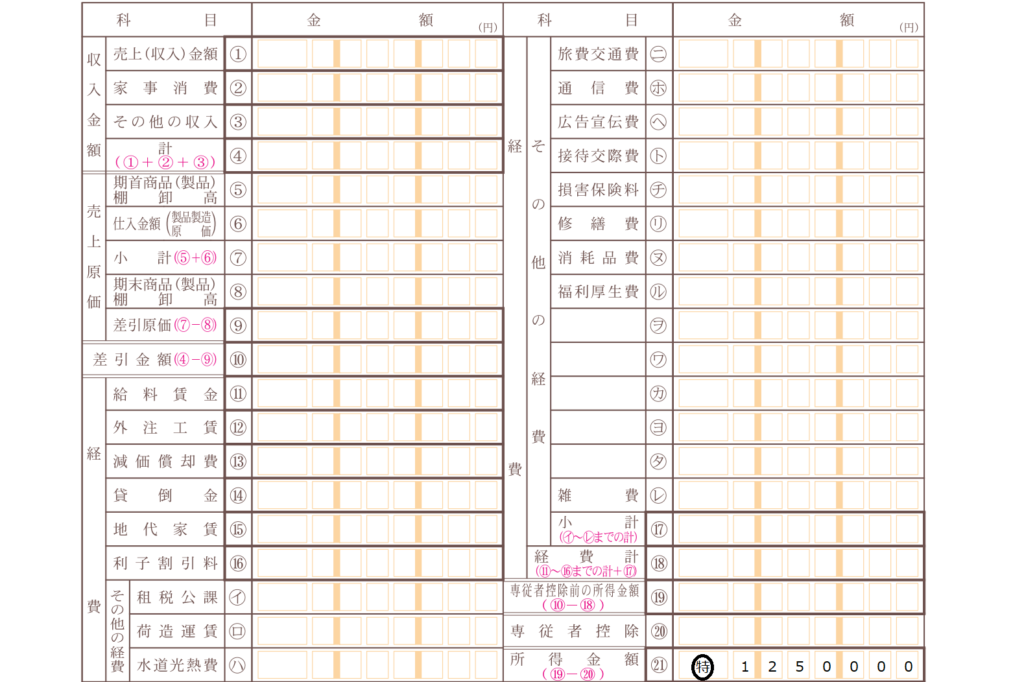

白色申告の場合も、基本的な流れは青色申告の場合と同様です。

ただし、白色申告の場合は家内労働者控除の特例は利用できますが、青色申告のように特別控除はありません。

収支内訳書の㉑「所得金額」のところに、190万円から家内労働者控除の特例65万円を差し引いた125万円を記入して下さい。

その際、金額の左のスペースに「特」の文字を記入して◯で囲みます。

白色申告は特別控除がありませんので、収支内訳書の所得金額125万円を確定申告書の所得金額の部分に書いて、同様に「特」の文字を記入して◯で囲みます。

最後は、確定申告書の第二表の特例適用条文等に「措法27」と書きます。

雑所得や給与所得がある場合の「家内労働者等の必要経費の特例」の書き方

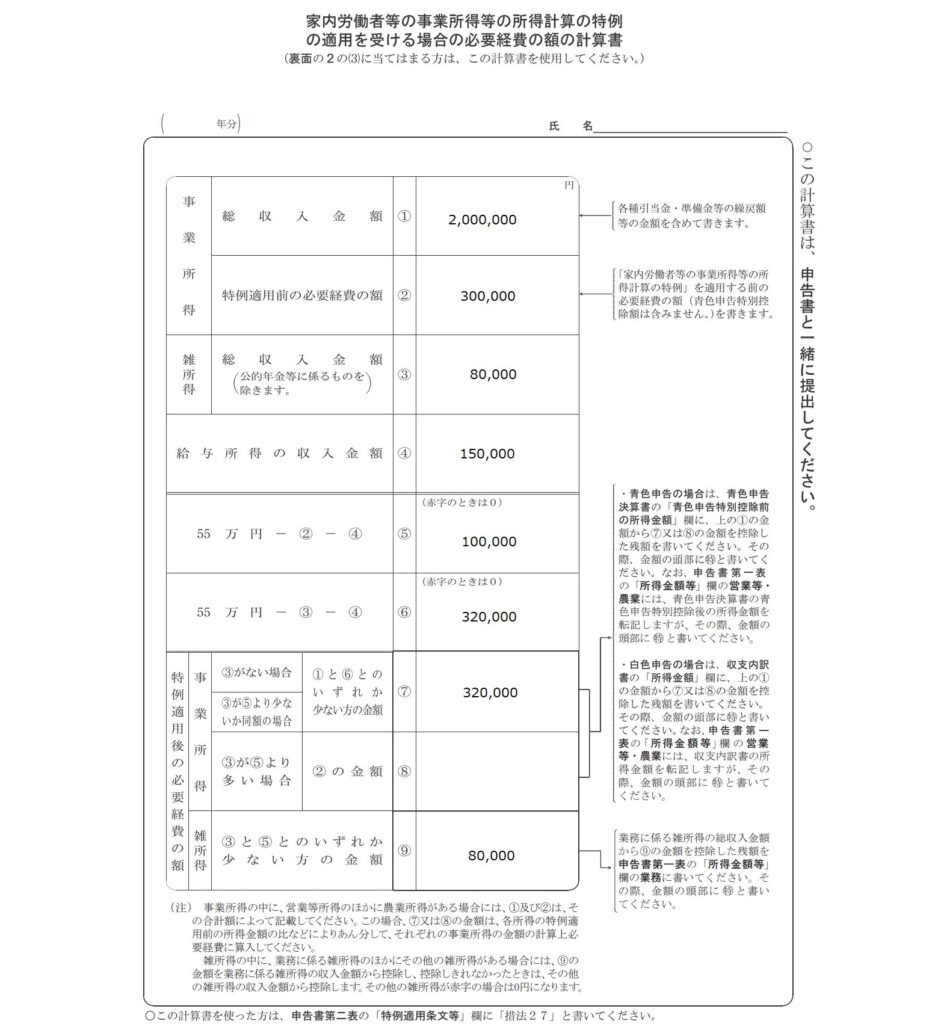

事業所得に加えて、雑所得(公的年金等の雑所得以外)や給与所得がある場合は、計算書を使用して確定申告書と一緒に提出します。

計算書の正式名称は、「家内労働者等の事業所得等の所得計算の特例の適用を受ける場合の必要経費の額の計算書」です。

必要であれば、下記の国税庁のサイトからダウンロードできます。

公式サイト:国税庁 家内労働者等の必要経費の特例

一例として、以下の収入と必要経費の場合の計算書の書き方をご説明します。

- 事業所得・・200万円

- 必要経費・・30万円

- 雑所得・・・8万円

- 給与所得・・15万円

※ご注意ください。以下の画像の計算書は、これまでの55万円として計算されています。

今後、最新の計算書に基づく記載例を掲載予定です。

数字だけ、調整しておきます。

⑤100,000⇒200,000

⑥320,000⇒420,000

⑦320,000⇒420,000

この計算書を使うことで、特例適用後の必要経費の金額を計算できます。

- 事業所得の必要経費・・420,000円

- 雑所得の必要経費・・・ 80,000円

- 給与所得控除・・・・・150,000円

他の所得があったとしても、控除できる金額は合計65万円となります。

この結果、収入金額から必要経費等を引いた所得金額は、以下のようになります。

- 事業所得・・200万円-42万円=158万円

- 雑所得・・8万円-8万円=0円

- 給与所得・・15万円-15万円=0円

必要経費の金額が計算できたら、決算書や確定申告書に記入します。

記入する箇所や記入方法は、先程ご説明しました青色申告・白色申告と同様です。

確定申告書の第二表にある「特例適用条文等」の欄に、「措法27」と記入するのも忘れないようにご注意下さい。

確定申告書作成コーナーの「家内労働者等の必要経費の特例」の入力方法

国税庁の確定申告書作成コーナーを利用して、「家内労働者等の必要経費の特例」の適用を受ける場合の入力方法について取り上げます。

まず、確定申告書等作成コーナーで青色申告決算書または収支内訳書を作成します。

そのときに、事業所得の申告を行う場合は、青色申告決算書の必要経費の任意科目の欄に「家内労働者等の特例」と記入します。

その科目に入力する必要経費の金額は、特例適用後の必要経費となるためご注意下さい。

なお、確定申告書等作成コーナーで青色申告決算書等を作成する場合は、㊕の入力は不要です。

入力方法に関する詳細は、国税庁のよくある質問の中で確認することができますので参考にして下さい。

参考:国税庁 家内労働者等の必要経費の特例の適用を受けるための入力方法

e-Taxソフトを使う場合の「家内労働者等の必要経費の特例」の入力方法

e-Taxソフトで確定申告をする場合の、家内労働者の特例に関する入力方法についてです。

家内労働者等の必要経費の特例は、e-Taxソフトを使うことで電子申告が可能です。

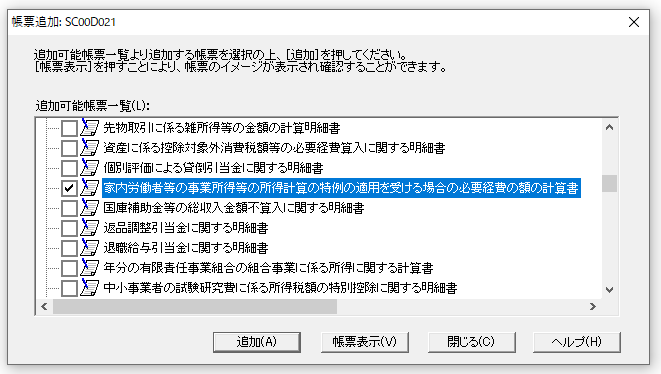

e-Taxソフトをインストールして、追加可能帳票一覧から計算書にチェックを入れて追加をクリックすればOKです。

青色申告の方がe-Taxソフトを利用して申告する場合、家内労働者の特例を受ける際は損益計算書の所得金額㊺の左側のスペースに(特)と入力します。

手書きの場合は、㊸「青色申告特別控除前の所得金額」の欄に記入していましたが、e-Taxの場合は㊺「青色申告特別控除後の所得金額」に入力します。

e-Taxを使って家内労働者等の特例を受ける場合は、手書きの場合と違いにご注意下さい。

- 特の文字に◯ではなくて( )をつけて入力する

- 決算書㊺の所得金額のところに(特)と入力する

まとめ

本記事では、「家内労働者等の必要経費の特例の書き方」について解説しました。

青色申告・白色申告それぞれの記入方法を説明し、確定申告書作成コーナーやe-Taxソフトを使った入力方法も紹介しました。

また、雑所得や給与所得がある場合の計算方法や、確定申告書の第二表に「措法27」と記載するルールについてもご説明しました。

必要経費があまりかからない業種の方でも、最大65万円まで必要経費として認めてもらえるお得な特例ですので、該当する方は是非利用して頂きたいと思います。